Het leek erop dat de dga dit jaar voor het eerst sinds jaren gespaard zou blijven in de zoektocht naar dekking voor extra overheidsuitgaven, maar tijdens de Algemene Politieke Beschouwingen in de Tweede Kamer ging het toch weer mis.

De Tweede Kamer voelde de noodzaak om onder andere het minimumloon per 2024 met 1,7 procent extra te verhogen, het kindgebonden budget van een verlaging te behoeden en de uitgaven voor kinderopvang te verhogen. Zo blijkt uit de motie Klaver c.s., TK 36410, nr. 23, die met een meerderheid is aangenomen.

Buitengewoon sympathieke wensen, alleen moet er vervolgens dekking voor deze uitgaven worden gevonden. Tsja, wie is dan een makkelijke doelgroep waarvan je niet of nauwelijks verzet hoeft te verwachten? Jawel, de dga met zijn eigen bv. Dus luidt één van de dekkingsmaatregelen het verhogen van het toptarief in box 2 met 2 procent.

Dit, naast het verhogen van het box 3-tarief tot 36 procent vanaf volgend jaar, het verhogen van de bankenbelasting met circa € 450 miljoen en het belasten van de inkoop van eigen aandelen alsof het een dividenduitkering is met 15 procent. Voor de goede orde, ook geen maatregelen die in je koude kleren gaan zitten.

Belastingtarieven voor dga’s

Het huidige box 2-tarief van 26,9 procent zou vanaf 2024 worden gedifferentieerd: 24,5 procent voor inkomsten tot € 67.000 per persoon en 31 procent voor de inkomsten daarboven. Het tarief van 31 procent wordt nu door de motie Klaver 33 procent.

Dat leidt tot grote tariefverschillen:

- tussen het huidige tarief van 26,9 procent in 2023 en 33 procent vanaf 2024, een verschil van 6,1 procent;

- en vanaf 2024 tussen het lage tarief van 24,5 procent en het hoge tarief van 33 procent, een verschil van maar liefst 8,5 procent.

Belastingadviseur als lachende derde

Dit is koren op de molen voor belastingadviseurs. Hoe groter de tariefverschillen, hoe meer je kunt adviseren. Denk daarbij onder andere aan:

- terminale dga’s met een belegging-bv: liever dit jaar dividend uitkeren dan volgend jaar ab-heffing moeten afrekenen bij overlijden;

- potentiële emigranten: liever dit jaar dividend uitkeren dan volgend jaar ab-heffing moeten afrekenen wegens het emigreren;

- ‘oudere’ dga’s met een beleggings-bv: wat is uw levensverwachting, want dat bepaalt uw financiële planning;

- dga’s met héél veel winstreserves: liever nu 26,9 procent dan later 33 procent.

Klinkt af en toe wellicht wat morbide, maar op die dga’s gaat de belastingadviseur zich richten.

Adviezen waarop overigens niemand zit te wachten! Noch de klant, noch de belastingadviseur, noch Den Haag, lijkt mij. In zoverre is inderdaad sprake van de belastingadviseur als lachende derde, maar dan wel lachend als een boer met kiespijn.

Mijn vrees is dat het enorme gat dat volgend jaar ontstaat tussen 24,5 procent en 33 procent aanleiding vormt om het ‘lage’ tarief van 24,5 procent aan te passen… Want het kan toch niet de bedoeling zijn dat die dga’s het tarief van 33 procent gaan ontwijken door nu al dividend tegen een tarief van ‘maar’ 24,5 procent uit te keren? Vergeef me deze cynische zin.

Daarnaast maak ik maak me zorgen over allerhande gedragseffecten. Denk daarbij aan de kapitaalvlucht voor vermogenden vanwege de box 3-heffing van 36 procent. En denk aan ondernemers, die hun onderneming in dit digitale tijdperk betrekkelijk eenvoudig kunnen verplaatsen naar het buitenland.

Bijkomend voordeel

Door dit enorme gat tussen 24,5 procent en 33 procent zul je wel een bijzondere beweging zien, die Den Haag deugd zal doen. Het gedragseffect van dga’s zal zijn dat ze hun vetpotten in de eigen bv gespreid tussentijds zullen uitkeren. Liever nu 24,5 procent heffing, dan later 33 procent. Ofwel, wellicht elk jaar € 134.000 dividend zullen uitkeren. En dat is kassa voor de schatkist.

Integrale tarieven

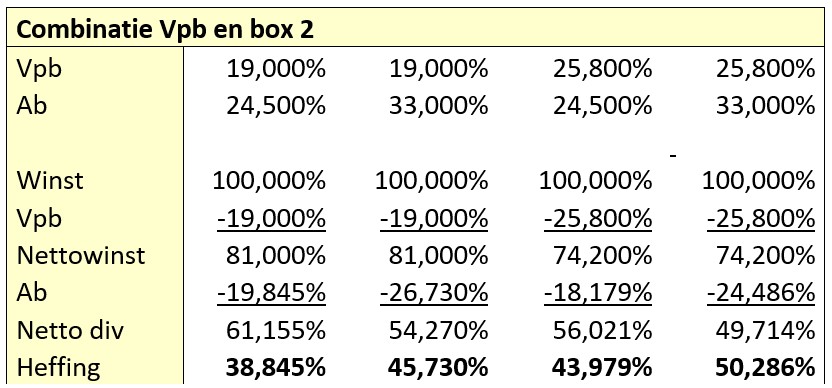

Daarnaast leidt een verhoging van het hoge ab-tarief tot 33 procent tot een wanverhouding met andere belastingtarieven. De integrale heffing van vennootschapsbelasting en box 2-heffing wordt als volgt:

Ofwel, in een fiscaal worst-case-scenario, waarbij de winst van een bv hoger is dan € 200.000 en er meer dan € 67.000 per persoon box 2-inkomen is, geldt een integraal tarief van 50,286 procent.

Denk aan de dga die een beleggingspand of een effectenportefeuille in zijn eigen bv heeft. En niet of nauwelijks kan ‘sturen’ met zijn winst. Stel hij komt te overlijden of hij emigreert en men wil schoon schip maken met de fiscus, dan kost hem dat integraal 50,286 procent.

Let wel, dat is hoger dan het hoogste box 1-tarief van 49,5 procent!

Of maak een vergelijking met de IB-ondernemer, die volgend jaar nog altijd 12,7 procent mkb-winstvrijstelling krijgt. Als die ondernemer wordt belast in de eerste box 1-schijf, kost hem dat 36,97 procent heffing minus 12,7 procent mkb-winstvrijstelling, ofwel effect 32,275 procent box 1-heffing. Acherm, de dga: die betaalt sowieso minimaal 38,845 procent!

En dan de IB-ondernemer die met zijn inkomen in de hoge box 1-schijf valt: die betaalt nooit meer dan 49,5 procent minus 12,7 procent mkb-winstvrijstelling tegen 36,97 procent, ofwel 44,805 procent. Ook dat staat in geen verhouding tot 50,286 procent.

En dan heb ik het niet eens over het effect dat box 2-inkomen vanaf 2025 ook een korting betekent op je algemene heffingskorting. Met een beetje pech, betaalt zelfs een ‘kleine dga’ geen 38,845 procent, maar 45,497 procent omdat hij ook nog eens 6,652 procent algemene heffingskorting kwijtraakt. Dat maakt het er al helemaal niet leuker op!

Bredere dekking

Het is kennelijk erg makkelijk om een dekking te zoeken bij belastingplichtigen die niet kunnen piepen. Een leuk voorbeeld is de tegenvallende belastingopbrengsten van multinationals. Die wordt gedekt door een verlaging van de mkb-winstvrijstelling van 14 procent naar 12,7 procent, ofwel er wordt dekking voor een tekort bij multinationals gevonden bij het kleinbedrijf… Snapt u het nog?

Zo ook bij de verhoging van het minimumloon. Waarom geen dekking zoeken in een algemene verhoging van de box 1-tarieven? En dan vooral de lage box 1-schijf? Ik weet het, dat is politiek niet haalbaar. Maar hoe makkelijk is het, als de wortels in mijn eigen volkstuin niet voldoende groeien, er maar eentje uit de tuin van mijn buurman te pakken? Hij heeft er toch genoeg staan.

Belastingheffing met terugwerkende kracht

De dekkingsmaatregel uit Den Haag in de vorm van de verhoging van het box 2-tarief kent geen genade voor winsten die in het verleden in de bv zijn opgebouwd. Winsten die tot en met 2023 zijn opgepot, worden later ook belast tegen een tarief van maximaal 33 procent. Daar, waar we tot voorkort jarenlang tot en met 2019 nog een tarief van 25 procent kenden. De verhoging betekent dat dga’s met terugwerkende kracht over de winstreserves in hun eigen bv worden geconfronteerd met een belastingheffing van 8 procent extra. Er is niet voorzien in enig overgangsrecht voor bestaande winstreserves. Ook dit is een gegeven, waarbij in Den Haag waarschijnlijk niet is stilgestaan.

Dga als pinautomaat

Eerder schreef ik een column over het kabinet die een plofkraak pleegde op een pinautomaat die dga heet. Dan denk je dat na een plofkraak er geen geld meer in de automaat zit. Welnu, toch gebruikt de politiek deze flappentap wederom om kosten te dekken van uitgaven voor andere doelgroepen. Ach, wat maakt het uit, een worteltje meer of minder in de tuin van mijn buurman.

Voor mij als belastingadviseur is één ding duidelijk: je kunt nog maar adviseren met een horizon van één dag. Dankjewel, Den Haag, voor deze mogelijkheid om nog meer en nog vaker adviezen te kunnen uitbrengen.

PS, voor de goede orde, Den Haag, om misverstanden te voorkomen: de laatste zin is sarcastisch bedoeld.