Een aantal jaren geleden kwam ik erachter dat de aanmerkelijkbelangregeling niet goed is afgestemd op een zogenoemde juridische zusterfusie 1.

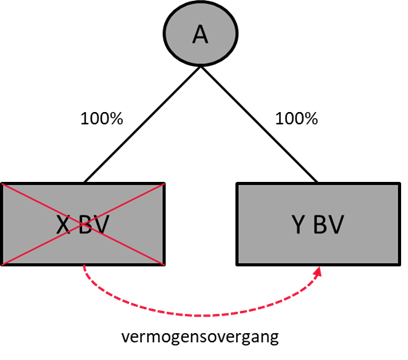

In de uitgangssituatie houdt iemand, of een ander voor zijn rekening, alle aandelen in het kapitaal van de te fuseren vennootschappen. In zo’n geval kan de verkrijgende rechtspersoon ervoor kiezen geen aandelen toe te kennen volgens de akte van fusie (art. 2:333 lid 2 BW). Als dat gebeurt, gelden er minder civielrechtelijke formaliteiten waardoor de juridische fusie eenvoudiger tot stand komt. In het voorbeeld hierna gaat het vermogen van de verdwijnende rechtspersoon X BV in het kader van een juridische fusie over naar de verkrijgende rechtspersoon Y BV. De aandelen in X BV en Y BV zijn in handen van aanmerkelijkbelanghouder A. In tekening:

Wat is het probleem?

In dit soort situaties is de vervreemdingsfictie van art. 4.16 lid 1 onderdeel d Wet IB 2001 volgens de tekst niet van toepassing. De aanmerkelijkbelanghouder A wordt immers niet van rechtswege aandeelhouder van de verkrijgende rechtspersoon Y BV, omdat Y BV op grond van art. 2:333 lid 2 geen aandelen toekent aan A.

Nu zou de gedachte kunnen opkomen dat er geen probleem is voor aanmerkelijkbelanghouder A: zonder vervreemding geen vervreemdingsvoordeel en zonder vervreemdingsvoordeel geen belastingheffing. Maar dat is volgens mij te kort door de bocht. Art. 4.16 lid 1 onderdeel g Wet IB 2001 zorgt er namelijk voor dat het niet langer aanwezig zijn van een aanmerkelijk belang een fictieve vervreemding is.

Het is helder dat de aanmerkelijkbelanghouder (A) bij de juridische zusterfusie zijn aandelen in de verdwijnende rechtspersoon (X BV) kwijtraakt, waardoor niet langer sprake is van een aanmerkelijk belang in die verdwijner. De juridische fusie resulteert dus toch in een vervreemdingsresultaat. Als dat positief is, zal de aanmerkelijkbelanghouder (A) het vervreemdingsvoordeel in veel gevallen willen doorschuiven. De doorschuifregeling voor juridische fusies is neergelegd in art. 4.41 lid 3 Wet IB 2001. Normaal gesproken heeft toepassing daarvan tot gevolg dat de verkrijgingsprijs doorschuift op de voet van art. 4.42 lid 3 Wet IB 2001. Een aanmerkelijkbelanghouder is dan bij de juridische fusie geen acute inkomstenbelasting verschuldigd. Daar staat dan tegenover dat de belastingclaim is gewaarborgd.

Maar…de doorschuifregeling van art. 4.41 lid 3 Wet IB 2001 kan volgens de wettekst niet worden toegepast. De bepaling verwijst namelijk naar een voordeel bedoeld in art. 4.16 lid 1 onderdeel d Wet IB 2001 en zojuist is geconstateerd dat zo’n voordeel in de juridische zusterfusiecasus ontbreekt als de verkrijgende rechtspersoon Y BV geen aandelen toekent. Het lijkt mij duidelijk dat deze fiscale gevolgen – fiscale afrekening over het vervreemdingsvoordeel zonder doorschuifmogelijkheid - niet door de wetgever bedoeld kunnen zijn.

Afgezien van misbruiksituaties, waarvoor overigens een regeling is getroffen in art. 4.41 lid 3 juncto art. 3.57 lid 4 Wet IB 2001, zou aanmerkelijkbelanghouder A uit het voorbeeld in aanmerking moeten komen voor de doorschuifregeling 2. Voor de volledigheid wijs ik erop dat de verkrijgende rechtspersoon (Y BV) ervoor kan kiezen om bij de juridische fusie toch maar aandelen toe te kennen aan de aanmerkelijkbelanghouder (A) 3. En dan is art. 4.16 lid 1 onderdeel d Wet IB 2001 wél van toepassing waardoor de doorschuifregeling van art. 4.41 lid 3 Wet IB 2001 binnen handbereik komt. Maar waarom zouden belastingplichtigen deze (civielrechtelijk) bewerkelijkere route moeten volgen? Nog daargelaten of men zich dit alles tijdig realiseert.

Fiscale ergernis 1

Natuurlijk is het primair aan de fiscale wetgever om zeker te stellen dat het fiscale recht zorgvuldig is vormgegeven en dus adequaat is afgestemd op het civiele recht. Dat is hier niet het geval en dient alsnog te gebeuren 4. Dat de fiscale wetgever deze handschoen tot dusver nog niet heeft opgepakt, is mijn eerste ergernis.

Fiscale ergernis 2

Maar dan de praktijk… Hoe gaan belastinginspecteurs hier mee om? Uit een recente MFAS-nieuwsbrief leid ik af dat het beeld wisselend is 5. Er zijn kennelijk inspecteurs die (bereid zijn te) bevestigen dat de doorschuifregeling van art. 4.41 lid 3 Wet IB 2001 toch kan worden toegepast als er bij de juridische zusterfusie géén aandelen worden toegekend door de verkrijgende rechtspersoon aan de aanmerkelijkbelanghouder. Maar uit de genoemde nieuwsbrief begrijp ik ook dat andere inspecteurs zich op het standpunt stellen dat die doorschuifregeling uitsluitend toegankelijk is ingeval er bij de juridische fusie aandelen worden toegekend. En dit laatste is mijn tweede ergernis 6.

Weliswaar volgt dit laatste standpunt uit de wettekst (zie hiervóór), maar sinds wanneer moet bij een fiscale analyse uitsluitend worden gekeken naar de wettekst? Er is hier toch alle reden om doel en strekking van de doorschuifregeling te laten prevaleren? Of een redelijke wetstoepassing? Een beetje souplesse in de uitvoering kan toch geen kwaad?

---------------------------

1 G.C. van der Burgt, Juridische zusterfusie en aanmerkelijk belang: aanpassing nodig!, WFR 2018/20. De uitwerking hierna is op die bijdrage gebaseerd.

2 Vgl. ook Kamerstukken II 1997/98, 25 709, nr. 3, p. 2, waar het volgende is opgemerkt: “Uitgangspunt voor een regeling inzake de fiscale begeleiding van de juridische splitsing en de juridische fusie dient te zijn dat een splitsing dan wel een fusie die is ingegeven door bedrijfseconomische overwegingen niet mag worden belemmerd door de fiscaliteit.”

3 Zie ook bijvoorbeeld E.J.J. van der Heijden en W.C.L. van der Grinten, onder meer bewerkt door P.J. Dortmond, Handboek voor de naamloze en de besloten vennootschap, Kluwer Deventer, dertiende druk 2013, nr. 405.3, p. 903 en nr. 415, p. 944-945 en G.C. van Eck, Sdu Commentaar Ondernemingsrecht, commentaar op art. 2:333 BW, onderdeel 1 (bijgewerkt tot 10-3-2023).

4 Zie WFR 2018/20 onderdeel 6 voor concrete aanbevelingen.

5 MFAS Nieuwsbrief, nummer 2023-22, ‘Nogmaals verplichting bij juridische fusie aandelen uit te reiken’.

6 In MFAS Nieuwsbrief, nummer 2023-21, ‘Verplichting bij juridische fusie aandelen uit te reiken’, wordt dan ook terecht opgemerkt dat deze uitleg geen schoonheidsprijs verdient.