De laatste jaren zijn de belastingtarieven behoorlijk op de schop gegaan. En komende jaren wordt dat niet anders. Dit leidt ertoe dat een ondernemer opnieuw moet nadenken over zijn rechtsvorm: liever IB-ondernemer of liever een bv-structuur?

Een paar voorbeelden van tariefsveranderingen:

- de zelfstandigenafbouw wordt teruggebracht van € 7.280 in 2019 tot € 900 in 2027;

- de mkb-winstvrijstelling wordt in 2024 verlaagd van 14% naar 13,31% en volgens art. II, onderdeel Aa van het gewijzigde voorstel van het Belastingplan 2024 vanaf 2025 naar 12,7%;

- de zelfstandigenaftrek en mkb-winstvrijstelling zijn nog maar aftrekbaar tegen de lage box 1-schijf van ongeveer 37%;

- vanaf 2023 kan niet meer aan de FOR worden gedoteerd;

- de tarieven van de vennootschapsbelasting zijn vanaf 2019 jaarlijks gewijzigd;

- het box 2-tarief bedraagt vanaf 2024 24,5% over de eerste schijf van € 67.000 per persoon (fiscaal partners: samen € 134.000) en 33% over het meerdere;

- de doelmatigheidsmarge bij het dga-loon is in 2023 afgeschaft;

- de heffingskortingen zijn de laatste jaren steeds verhoogd.

Dit leidt ertoe dat een ondernemer opnieuw moet nadenken over zijn rechtsvorm: liever IB-ondernemer of liever een bv-structuur?

Andere dan fiscale motieven voor de bv

Voorop gesteld, de fiscaliteit is maar één overweging die bij de keuze IB-onderneming of bv een rol speelt. En eigenlijk zelfs maar een bescheiden rol. Er zijn andere overwegingen die belangrijker zijn:

- is de onderneming risicovol vanwege de aansprakelijkheidsbeperking van de bv;

- is de onderneming kapitaalintensief;

- staat een verkoop van de onderneming of opvolging op de rol;

- wil je key persons in de onderneming laten participeren;

- als sprake is van meerdere ondernemers, krijg je dan bij een bv-structuur minderheidsaandeelhouders, waardoor sociale verzekeringsplicht om de hoek komt kijken?

- en last but not least: de kosten. Een bv-structuur is nu eenmaal duurder dan een IB-onderneming, zowel initieel bij het optuigen van de structuur als structureel.

Het advies ‘bv ja / bv nee’ is dan ook echt maatwerk, waarbij vooral de niet fiscale overwegingen een rol spelen.

Fiscaliteit

Dat laat onverlet dat ook de fiscaliteit een rol speelt. Hoe hoog is de belastingheffing bij een IB-onderneming en hoe hoog bij een bv?

Het antwoord op die vraag vergt maatwerk. Denk aan de volgende variabelen:

- is de ondernemer een starter, vanwege de startersaftrek en willekeurige afschrijving startende ondernemers;

- haalt de ondernemer het urencriterium; en

- is sprake van een meewerkende partner.

Onmiskenbaar is één variabele belangrijk: de hoogte van het dga-loon. Dat loon is in beginsel een gegeven. Je hoort als dga een loon te bedingen dat je buiten je eigen bv ook zou kunnen verdienen, met als minimum het loon van de meestverdienende werknemer in je concern en het minimumbewijsbedrag van € 51.000 (2023). Let wel, in beginsel. Want de beloning van de dga is een lastig onderwerp met tal van uitzonderingen op uitzonderingen op uitzonderingen.

Het gebruikelijk loon wordt volgend jaar overigens waarschijnlijk € 56.000, door de tabelcorrectiefactor van 1,099. De huidige € 51.000 wordt daardoor verhoogd tot € 56.000.

Belastingheffing bij de IB-ondernemer

Een IB-ondernemer betaalt inkomstenbelasting over zijn belastbare winst in box 1. Hij heeft onder voorwaarden recht op de zelfstandigenaftrek en mkb-winstvrijstelling. Dat verlaagt zijn te belasten winst. Box 1 kent twee schijven: volgend jaar 36,93% over de eerste IB-schijf van € 75.518 en 49,5% over het meerdere.

Dat houdt in dat zijn box 1-tarieven in 2024 in feite 32,049% en 44,579% bedragen, rekening houdend met 13,31% mkb-winstvrijstelling, aftrekbaar tegen de lage IB-schijf in box 1. Het tarief waar tegen de winst van een IB-ondernemer maximaal belast wordt, is daarom 44,579%.

Belastingheffing bij de dga met zijn eigen bv

De berekening van de verschuldigde belasting bij een bv is complexer. Eerst betaalt de bv vennootschapsbelasting (Vpb) over haar belastbare bedrag: 19% over de eerste schijf van € 200.000 en 25,8% over het meerdere. Als de winst na Vpb als dividend wordt uitgekeerd, kost dat de dga box 2-heffing: vanaf volgend jaar 24,5% over de eerste schijf van € 67.000 per persoon en 33% over het meerdere.

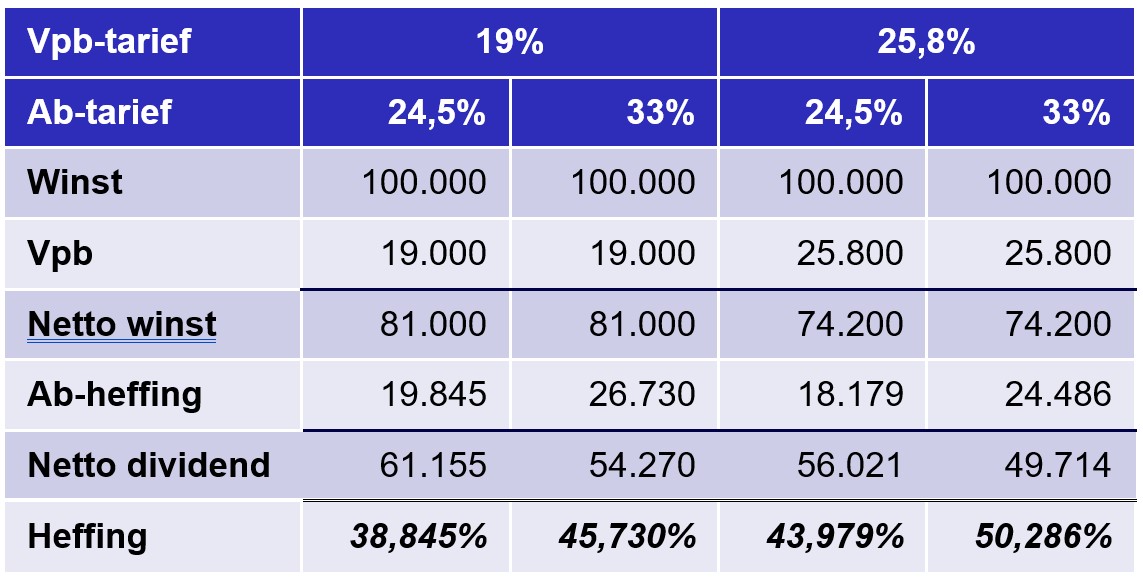

Dat leidt tot het volgende schema:

Daar waar een IB-ondernemer een maximale belastingheffing kent van 44,579%, kan een dga uiteindelijk worden geconfronteerd met een maximale heffing van 50,286%.

Maar de werkelijkheid is complexer

De bv betaalt aan haar dga loon. Dat loon is aftrekbaar voor de Vpb (en dus ook later voor de ab-heffing) maar weer belast in box 1 bij de dga.

En zowel de IB-ondernemer als de bv hebben aanspraak op heffingskortingen, waaronder de arbeidskorting (AK) en de algemene heffingskorting (AHK). Beide worden afgebouwd naar mate het inkomen hoger is:

- de AK met 6,51% vanaf € 39.892. Vanaf € 124.869 is er geen AK-aanspraak meer;

- de AHK met 6,63% vanaf € 24.812. Vanaf € 75.518 is er geen AHK-aanspraak meer.

En zowel de IB-ondernemer als de dga zijn inkomensafhankelijke bijdrage ZVW verschuldigd: 5,32% over hun inkomen tot maximaal € 3.810.

Een ondernemer met een hoge winst krijgt noch AK, noch AHK. En is de maximale ZVW-premie verschuldigd. Het loon van een dga kan lager zijn, waardoor hij voor een deel nog wel aanspraak heeft op AK en AHK. En hoeft soms minder ZVW-premie te betalen dan het maximum.

Het spook van het omslagpunt

Het omslagpunt is niet eenvoudig te bepalen, omdat het afhankelijk is van een groot aantal variabelen. Een belangrijke variabele is de hoogte van het gebruikelijk loon. Hoe hoger het gebruikelijk loon moet zijn, des te hoger wordt het omslagpunt. Een hoger loon heeft een negatief invloed op de AK, AHK en ZVW.

Bij een dga-loon van € 56.000 is het omslagpunt ongeveer € 94.000 bedrijfsresultaat. Uitgaande van een dga zonder partner en met één bv. Vanaf € 94.000 betaal je minder belastingheffing bij een bv ten opzichte van een IB-ondernemer.

Maar pas op, dit omslagpunt is een spook: het bestaat niet. Als de dga een partner heeft, krijg je een hogere eerste schijf in box 2: € 134.000 in plaats van € 67.000. Het verhaal wordt nog anders als de partner in de onderneming meewerkt.

En als de dga twee bv’s heeft en hij kan het bedrijfsresultaat over die twee bv’s spreiden, krijgt hij twee keer de eerste schijf in de Vpb: twee keer € 200.000 in plaats van een keer.

Zo zijn er nog meer andere fiscale verschillen tussen een IB-ondernemer en een dga. Neem simpelweg de vrije ruimte in de werkkostenregeling (WKR) die een dga over zijn loon kan benutten.

Zie hier, er is niet zoiets als hét omslagpunt. Dat bestaat niet.

Dga-loon

Uitgaande van die alleenstaande dga met één bv, ontstaat een ander interessant verschijnsel. Als het loon van de dga € 110.000 of hoger moet zijn, ís er geen omslagpunt meer. Dan betaalt de dga met zijn eigen bv altijd meer belastingheffing dan bij een eenmanszaak. Een bizarre constatering, het gevolg van alle wijzigingen in de tarieven van de laatste jaren.

Omslagpunt terug

Maar het verhaal wordt nog interessanter. Het toptarief van de IB-ondernemer is 44,579%. Van een dga met zijn eigen bv 50,286%. Dus moet er ook een omslagpunt zijn, waarbij de IB-onderneming weer interessanter wordt dan de bv.

Uitgaande van de alleenstaande dga met één bv en een salaris van € 56.000 in 2024 bedraagt dat ongeveer € 312.000. Vanaf een bedrijfsresultaat van € 312.000 betaal je bij een IB-onderneming weer minder belasting dan bij een eigen bv. En hoe hoger het dga-loon moet zijn, des te lager wordt dat tweede omslagpunt.

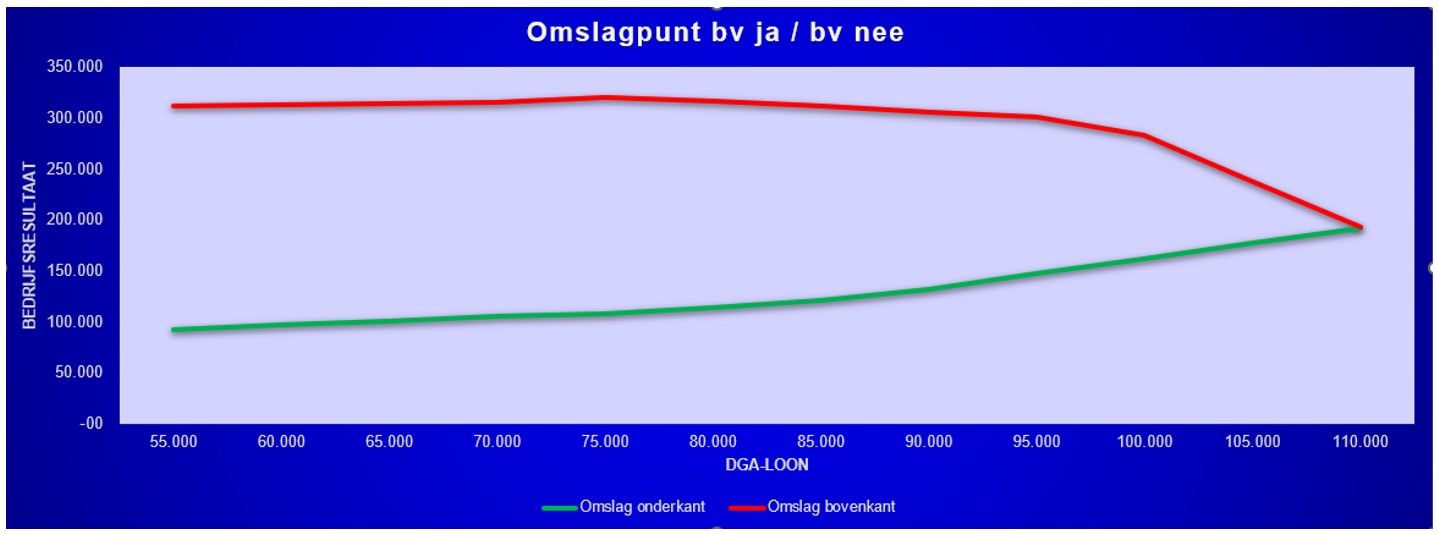

Grafisch luidt het verloop van beide omslagpunten als volgt:

De groene lijn is het eerste omslagpunt gegeven een bepaald dga-loon. Bij een loon van € 56.000 betaal je vanaf € 94.000 bedrijfsresultaat minder belastingheffing dan bij een bv. Maar vanaf € 312.000 betaal je bij een bv weer meer belastingheffing. Dat is de rode lijn: vanaf dat bedrijfsresultaat is de IB-onderneming juist weer aantrekkelijker. En vanaf een dga-loon van € 110.000 bedrijfsresultaat betaal je bij een bv altijd meer belastingheffing.

Conclusie

Soms moet je voor je onderneming heus wel een bv-structuur als rechtsvorm hebben, laat daar geen misverstand over bestaan. Hetzij vanwege de aansprakelijkheidsbeperking, hetzij vanwege de overdraagbaarheid van de onderneming, hetzij vanwege het kunnen laten participeren van anderen in de onderneming.

Het fiscale motief om een bv te willen hebben, is echter door de huidige tariefstructuur in onze belastingwetgeving geheel of nagenoeg geheel verdwenen. Het adagium dat je bij een hoge winst per se een bv moet hebben, is passé.

Een nieuwe fiscale werkelijkheid die ondernemers dwingt om opnieuw na te denken over de rechtsvorm waarin hij onderneemt.