Dit dossier bevat een overzicht van alle nieuws- en achtergrondartikelen over het rechtsherstel box 3 en de plannen om te komen tot een nieuw box 3-stelsel. Het dossier is samengesteld in samenwerking met de redactie van Fiscaal Advies en wordt regelmatig geactualiseerd.

Een aantal recente gebeurtenissen in het box 3-dossier hebben geleid tot diverse aanpassingen in het dossier van TaxLive.

Na het bekendmaken van de voorgenomen verhoging van het forfait op overige bezittingen in box 3 is door Tweede Kamerleden verzocht om aandacht voor de belastingdruk bij verhuurders. Staatssecretaris Van Oostenbruggen van Financiën deelt de gevolgen van de eventuele verzachtende opties zoals besproken tijdens het commissiedebat van 19 maart 2025 met de Kamer.

In de voorgestelde Wet tegenbewijsregeling box 3 wordt het zakelijkheidsbeginsel geïntroduceerd bij de verhuur en het eigen gebruik van vastgoed en voor leningen tussen gelieerde partijen. In dit tweede en laatste deel van een columnreeks over het zakelijkheidsbeginsel, behandel ik de rente bij leningen tussen gelieerde partijen.

In de voorgestelde Wet tegenbewijsregeling box 3 wordt het zakelijkheidsbeginsel geïntroduceerd bij de verhuur en het eigen gebruik van vastgoed en voor leningen tussen gelieerde partijen. In twee columns ga ik in op dit zakelijkheidsbeginsel, te beginnen met de verhuur en het eigen gebruik van vastgoed.

Rechtbank Den Haag oordeelt dat de obligaties en het aandeel in de VvE-reserve bij toepassing van de Wet rechtsherstel box 3 in 2017 niet als banktegoed kunnen worden aangemerkt, maar als overige bezitting in aanmerking moeten worden genomen.

Rechtbank Noord-Holland oordeelt dat waardeveranderingen van onroerende zaken moeten worden meegenomen bij de berekening van het werkelijke rendement in box 3. Het beroep van X is ongegrond.

De PVV wil dat het kabinet zich bij het vormgeven van het nieuwe box 3-stelsel uitsluitend richt op een vermogenswinstbelasting. De Vree (PVV) gaf tijdens een commissiedebat over box 3 aan dat het belasten van ongerealiseerde winsten “volslagen oneerlijk” is en dat de staatssecretaris met “een nieuw beter doordacht voorstel” moet komen.

Op 13 maart 2025 stuurde de staatssecretaris van Financiën het voorstel van de ‘Wet tegenbewijsregeling box 3’ naar de Tweede Kamer (TK 36.706, nr. 2), vergezeld van onder andere een Memorie van Toelichting (TK 36.706, nr. 3). Met veel respect las ik hoe de staatssecretaris de oekazes van de Hoge Raad heeft gecodificeerd. Veel bewegingsruimte had de staatssecretaris daarbij overigens niet, omdat de Hoge Raad betrekkelijk uitvoerig was bij het opschrijven van de rekenregels voor de bepaling van het werkelijk rendement.

De grootste regeringspartij PVV wil niet verder met het huidige wetsvoorstel voor een nieuwe belasting op inkomen uit sparen en beleggen in box 3. Dat meldt het FD.

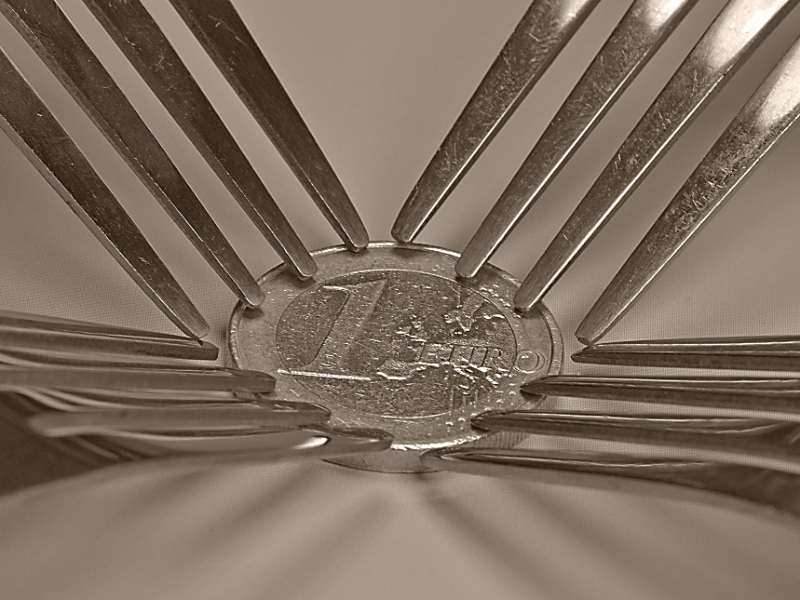

De vastgoedsector bevindt zich in een turbulente periode waarin rentekosten en belastingdruk exponentieel zijn gestegen over een periode van vijf jaar, terwijl huurprijzen aan een plafond gebonden zijn. In dit complexe speelveld kondigt de staatssecretaris voor volgend jaar een verdere verhoging van de belastingdruk met ruwweg 30 procent aan. Terwijl deze druk de vastgoedmarkt beïnvloedt – immers, beleggers verkopen zodra een huurwoning vrijkomt – betalen de huurders ironisch genoeg de prijs.

Begin deze week heeft het Register Belastingadviseurs (RB) in een gesprek met staatssecretaris Van Oostenbruggen van Financiën over box 3 gewaarschuwd voor nieuwe bezwaar- en beroepsprocedures. Bij het wetsvoorstel Tegenbewijsregeling box 3 verwacht de beroepsorganisatie tegenstand van vastgoedbeleggers omdat de aftrek van (verbeterings)kosten niet is toegestaan. Bij het Wetsvoorstel Werkelijk rendement box 3 geldt dat voor de heffing van niet-gerealiseerde winsten (de vermogensaanwasbelasting).

Staatssecretaris Van Oostenbruggen van Financiën heeft het wetsvoorstel Wet tegenbewijsregeling box 3 naar de Tweede Kamer gestuurd.

Het kabinet heeft het wetsvoorstel tegenbewijsregeling box 3 bij de Tweede Kamer ingediend. Met de tegenbewijsregeling biedt het kabinet aanvullend rechtsherstel in box 3, zoals geoordeeld door de Hoge Raad. Belastingplichtigen krijgen de mogelijkheid om het werkelijk behaalde rendement aan te tonen met deze wet. Als dit bedrag lager is dan het eerder aangeslagen verwachte rendement, krijgen zij de teveel betaalde belasting terug.

De Hoge Raad oordeelt dat het hof een te beperkte uitleg heeft gegeven aan het begrip werkelijk rendement, aangezien daartoe ook ongerealiseerde waardemutaties behoren. De Hoge Raad verwijst daarbij naar zijn arrest van 6 juni 2024.

Voor het kalenderjaar 2024 bedraagt het forfaitair rendementspercentage voor de categorie banktegoeden 1,44% en voor de categorie schulden 2,61%. Deze percentages van box 3 zijn nu door de Staatssecretaris van Financiën vastgesteld en wel met terugwerkende kracht tot en met 1 januari 2024.

Het box 3-dossier is weer geactualiseerd met een aantal recente gebeurtenissen. Het advies van de Raad van State over het wetsvoorstel tegenbewijsregeling box 3 is uitgekomen en de staatssecretaris heeft vragen beantwoordt naar aanleiding van een commissiedebat over box 3.

Een vermogensbelasting is niet sneller in te voeren dan de Wet werkelijk rendement box 3. Ook zijn daarvoor niet minder gegevens nodig. Dit antwoordt Staatssecretaris Van Oostenbruggen van Financiën op vragen die tijdens het commissiedebat box 3 van 20 februari 2025 zijn gesteld.

De OESO heeft een studie gepubliceerd waarin de ervaringen van OESO-landen met het belasten van vermogenswinsten bij particulieren zijn onderzocht en de heffing van vermogenswinsten wordt vergeleken met andere vormen van inkomstenbelasting.

Hof Den Haag oordeelt dat de bezwaren terecht niet-ontvankelijk zijn verklaard. Tijdens de zitting bereiken partijen een compromis over de box 3-heffing.

Hof 's-Hertogenbosch oordeelt dat X niet aannemelijk maakt dat de vermogensrendementsheffing een individuele en buitensporige last oplevert, gezien het werkelijk rendement hoger is dan het forfaitaire rendement.

Rechtbank Den Haag oordeelt dat het belastbaar inkomen uit sparen en beleggen van X en haar partner voor 2021 te hoog is vastgesteld. De rechtbank biedt rechtsherstel door het voordeel uit sparen en beleggen vast te stellen op het werkelijke rendement.

Tweede Kamerlid Pieter Grinwis van de ChristenUnie pleit voor een tijdelijke vermogensbelasting van 1,2 procent om te voorkomen dat de Belastingdienst wordt opgezadeld met de uitvoering van een tegenbewijsregeling in box 3 waarvoor maar liefst 1757 fte nodig zijn. "Zet die mankracht alsjeblieft in voor het hervormen van het belasting- en toeslagenstelsel. Een vermogensbelasting is met een paar ambtenaren uit te voeren", zegt Grinwis in het Reformatorisch Dagblad.

Rechtbank Den Haag oordeelt dat de Wet rechtsherstel box 3 niet van toepassing is als deze leidt tot een hoger voordeel uit sparen en beleggen dan op grond van art. 5.2 Wet IB 2001.

De Raad van State stelt in een advies dat de Belastingdienst voor een haast onmogelijke opgave staat om het wetsvoorstel tegenbewijsregeling box 3 uit te voeren. "Uit de uitvoeringstoets volgt dat de Belastingdienst grote inspanningen moet leveren en de risico’s op procesverstoringen groot zijn", aldus de raad.

Soms krijg je een klant op spreekuur, met ernstige buikklachten. Homo ethicus die je bent, probeer je die klant tijdens het consult te helpen. Want als een klant zich niet helemaal lekker voelt, wil je dat oplossen. Daarvoor heb jij het mooiste vak van de wereld, dat van belastingadviseur, gekozen: mensen helpen.

Hof ’s-Hertogenbosch oordeelt dat aan X compensatie moet worden geboden. Hierbij moet echter ook rekening worden gehouden met ongerealiseerde waardeveranderingen. Deze behoren tot het werkelijk rendement.

Kent u dat gevoel? Op papier lijkt alles mooi geregeld, maar in de praktijk blijkt het een doolhof van onwerkbare regels en kleine lettertjes. Dat is precies wat er aan de hand is met de belastingheffing in box 3. Ondanks meerdere waarschuwingen van de Hoge Raad blijft de wetgever halsstarrig vasthouden aan een systeem dat niet eerlijk is en juridisch op drijfzand staat.

De actualisering van forfaits in box 3 kan achterwege blijven als de Wet werkelijk rendement box 3 wordt ingevoerd. Dat schrijft staatssecretaris Van Oostenbruggen van Financiën naar aanleiding van het onderzoekrapport actualisatie rekenforfaits gebaseerd op de levensverwachting en rente.

Het Dossier Box 3 is geactualiseerd met recente brieven van de staatssecretaris over het wetsvoorstel Werkelijk rendement box 3 en het wetsvoorstel Wet tegenbewijsregeling box.

In het wetsvoorstel werkelijk rendement box 3 wil het kabinet een kostenforfait hanteren voor het onderhoud van vakantiehuizen. De veronderstelde onderhoudskosten binnen de vastgoedbijtelling kunnen in strijd zijn met Europees recht, schrijft landsadvocaat Pels Rijcken in een advies van vorig jaar dat onlangs is gepubliceerd en naar de Tweede Kamer is gestuurd.

Deze week op 30 januari 2025 staat in de Tweede Kamer box 3 op de agenda. Afgelopen vrijdag 24 januari 2025 heeft de Staatssecretaris van Financiën een brief gepubliceerd over het nieuwe box 3-regime vanaf 2028 en afgelopen maandag 27 januari 2025 antwoorden op Kamervragen over zowel het nieuwe box 3-regime vanaf 2028 als het tussenregime tot 2028 en de tegenbewijsregeling die de Hoge Raad in dit regime heeft geïntroduceerd. En de trend is duidelijk: het kabinet gaat door op de ingeslagen weg, zowel met betrekking tot de tegenbewijsregeling in box 3 als met betrekking tot het werkelijke rendement in box 3 vanaf 2028. De vraag is of dat zo verstandig is.

Het kabinet streeft ernaar om in het eerste kwartaal van 2025 het wetsvoorstel Wet werkelijk rendement box 3 in te dienen bij de Tweede Kamer. Dat staat in de antwoorden van Staatssecretaris Van Oostenbruggen van Financiën op Kamervragen over de stand van zaken van het wetsvoorstel Wet werkelijk rendement box 3.

Naar aanleiding van mijn vorige column over de berekening van het werkelijk rendement in box 3, kreeg ik tal van opmerkingen en vragen over investeringen in onroerende zaken. In hoeverre leiden die investeringen nou wel of niet tot een waardestijging die tot het werkelijk rendement in box 3 behoort. De hoofdregel luidt immers dat het verschil in eindwaarde van een onroerende zaak (op 31 december van enig jaar) en de beginwaarde daarvan (op 1 januari van dat jaar) een belaste vermogensmutatie vormt. Maar wat nu als die waardestijging is veroorzaakt door investeringen door de eigenaar zelf? In hoeverre is ook dan sprake van een belaste waarde-aanwas?

Het kabinet ziet de voorgestelde Wet werkelijk rendement box 3 alles afwegende als beste optie. Dit staat in een eerste reactie van staatssecretaris Van Oostenbruggen van Financiën op het advies van de Raad van State.

Na 14 arresten van de Hoge Raad sinds juni 2024 en zes Kamerbrieven naar aanleiding van deze arresten, kunnen we een redelijk zorgvuldige inschatting maken van wat in box 3 onder het begrip ‘werkelijk rendement’ moet worden verstaan. Een belangrijke variabele, want als in enig belastingjaar het werkelijk rendement lager is dan het forfaitaire rendement, hoeft een belastingplichtige niet meer belasting te betalen dan over het werkelijk rendement.

Ondanks de kritiek van de Raad van State gaat staatssecretaris Tjebbe van Oostenbruggen door met zijn voorstel voor een nieuwe box 3-heffing. Aan alternatieven kleven te grote bezwaren, aldus de staatssecretaris verantwoordelijk voor belastingen. "Ik zie eigenlijk geen andere route. Uiteindelijk moet je van alle routes uiteindelijk de minst slechte kiezen. En dat ben ik ook aan het doen."

Het Register Belastingadviseurs ziet dat het kabinet probeert het begrip werkelijk rendement en de toegang tot een nog te presenteren tegenbewijsregeling box 3 zo beperkt mogelijk wil maken. De beroepsorganisatie pleit er dan ook voor dat álle belastingplichtigen, dus ook de massaalbezwaarmakers en niet-bezwaarmakers, toegang krijgen tot de tegenbewijsregeling en dat het kabinet niet moet vasthouden aan de vijfjaarstermijn.

Hof Arnhem-Leeuwarden oordeelt dat ook de niet-gerealiseerde vermogenswinsten in box 3 worden belast. Voor de woning zijn daarbij de WOZ-waarden van belang. Er hoeft geen rekening te worden gehouden met het eigen gebruik.

Op 2 december verscheen het advies van de Raad van State (RvS) ter zake van de Wet werkelijk rendement box 3. Kort en krachtig vraagt de RvS het kabinet het huiswerk over te doen. De RvS constateert onder meer dat een integrale visie op box 3 wordt gemist.

Dankzij de Hoge Raad kunnen mensen kiezen of zij in box 3 over hun werkelijk behaald rendement worden belast, of toch liever over het fictieve rendement. Een kwestie van goed rekenen: er waren in het verleden maar weinig jaren waarin dat werkelijk rendement daadwerkelijk lager was dan het forfaitaire rendement.

Het belasten van het daadwerkelijk behaalde rendement uit vermogen blijft voorlopig onhaalbaar, ondanks dat de politiek hier inmiddels al tien jaar over debatteert.

Door de ontwikkelingen vanaf de arresten van de Hoge Raad van 6 juni 2024 heeft de redactie besloten om een nieuwe dossierpagina 'Aanvullend rechtsherstel' te maken. Door deze nieuwe dossierpagina zijn andere dossierpagina's ingekort. Verder zijn de onderdelen 'Literatuur' en 'Video' bijgewerkt tot 1 januari 2025.

Rechtbank Zeeland-West-Brabant oordeelt dat de box 3-heffing over 2016 niet in strijd is met het recht op ongestoord genot van eigendom en geen individuele buitensporige last vormt voor X.

Als vannacht om 00:00 uur op NPO Radio 2 de gong van Queen’s Bohemian Rhapsody klinkt, denken de meesten aan oliebollen, champagne, gelukwensen en vuurwerk. Een enkeling aan het doorslikken van ‘doce uvas’. Deze gedeformeerde geest denkt echter aan iets heel anders, veel spannender, de nieuwe peildatum voor box 3! Tsjonge, wat gaat de tijd toch snel. We kennen nog niet eens de forfaitaire rendementen voor banktegoeden en schulden per 1 januari 2024 en peildatum 1 januari 2025 dient zich alweer aan. Prachtig!

De dossierpagina 'Nieuw box 3-stelsel' is geüpdatet met de nieuwste ontwikkelingen.

De Hoge Raad heeft op vrijdag 20 december 2024 weer vier arresten gepubliceerd over box 3, deze keer met de tweede woning als thema. Daarmee staat de teller inmiddels al op 18. In de laatste reeks van arresten geeft hij antwoorden op de vragen hoe je ongerealiseerde waardeveranderingen moet bepalen en hoe het eigen gebruik van een tweede woning moet worden gewaardeerd. In eerste instantie lijken het fiscaal gunstige uitspraken, maar in tweede instantie fronsten ze wel mijn wenkbrauwen. Raken we niet van de drup in de regen?

Het kabinet is voornemens om de derving die optreedt in 2027 door de latere inwerkingtreding van de Wet werkelijk rendement box 3 in te vullen door het verhogen van het forfait op overige bezittingen en het verlagen van het heffingvrije vermogen. Dat antwoordt staatssecretaris Van Oostenbruggen van Financiën op Kamervragen van verschillende Kamerleden over het advies van de Raad van State over het nieuwe box 3 stelsel.

De inwerkingtreding van het wetsvoorstel Wet werkelijk rendement box 3 is opnieuw uitgesteld. Invoering per 1 januari 2027 is niet haalbaar. Onder de huidige omstandigheden lijkt invoering per 2028 wel mogelijk. Dat schrijft staatssecretaris Van Oostenbruggen van Financiën aan de Tweede Kamer over de stand van zaken wetsvoorstel Wet werkelijk rendement box 3.

Het alternatief voor de huidige box 3-belasting is definitief met een jaar uitgesteld, meldt staatssecretaris Tjebbe van Oostenbrugge (Fiscaliteit). Na een uitspraak van de Hoge Raad moet er nog te veel gebeuren voordat het nieuwe systeem voor vermogensbelasting klaar is.

De Belastingdienst meldt dat belastingadviseurs geen verzamelverzoek kunnen indienen, waarbij 1 verzoekschrift wordt ingestuurd met daarbij een lijst met burgerservicenummers waarvoor het verzoek om ambtshalve vermindering 2019 in het kader van het rechtsherstel box 3 geldt.

Rechtbank Noord-Holland oordeelt dat de box 3-heffing volgens de Herstelwet nog steeds leidt tot een buitenproportionele heffing. Uitgaande van het werkelijke rendement wordt de aanslag verder verminderd naar een belastbaar inkomen uit sparen en beleggen van nihil.

Hof ’s-Hertogenbosch onderschrijft het oordeel van Rechtbank Zeeland-West-Brabant dat de beroepen van X niet-ontvankelijk zijn. X valt onder de massaalbezwaarprocedure inzake box 3 en heeft niet om een individuele uitspraak op bezwaar gevraagd.

Een zeer kritisch advies van de Raad van State over het beoogde nieuwe stelsel om belasting te heffen op het rendement op vermogen (box 3), stelt het kabinet voor een lastig "dilemma". Dat zei staatssecretaris Tjebbe van Oostenbruggen (Fiscaliteit) voor aanvang van de ministerraad. Hij denkt nog na over een oplossing. "Maar op dit moment heb ik daar gewoon echt geen beeld bij", gaf hij toe.

Dat box 3 een drama is, is een eufemisme. Dat geldt zowel voor het wetgevende traject als voor de heffingspraktijk. Het ziet er naar uit dat de door de wetgever beoogde heffing over het werkelijke rendement niet voor 2028 zal zijn gerealiseerd. Tot dat jaar zal de tegenbewijsregeling gelden. Is het werkelijke rendement lager dan het forfaitaire dan vindt de heffing op verzoek plaats over het werkelijke rendement. De belastingplichtige heeft the best of both worlds. Bedenk hierbij wel dat de Hoge Raad een beperkte invulling aan het tegenbewijs heeft gegeven: geen rekening met kosten en geen heffingvrij vermogen.

Hof Den Haag oordeelt dat de inspecteur, gezien de box 3-jurisprudentie van de Hoge Raad, het werkelijk rendement van X correct heeft vastgesteld. Er wordt terecht rekening gehouden met het ongerealiseerde rendement met betrekking tot het vakantiehuis.

De Raad van State meent dat er "zwaarwegende bezwaren" kleven aan het nieuwe stelsel dat het kabinet voorstelt voor de belastingheffing op het rendement op vermogen (box 3). Dat staat in een maandag gepubliceerd advies van de belangrijkste raadgever van het kabinet en de Tweede Kamer. Doe het niet zo, luidt de conclusie.

De Hoge Raad oordeelt dat het werkelijke rendement ook uit ongerealiseerde vermogenswinsten of -verliezen bestaat. X heeft niet heeft bewezen wat in 2018 de waardeontwikkeling van zijn aandelen is geweest.

De kans dat de Hoge Raad terugkomt op zijn duidelijke arrest van 20 mei 2022, ECLI:NL:HR:2022:720, V-N 2022/23.3, acht het kabinet zeer gering. Een extra tegenvaller op de overheidsbegroting wordt daarom niet verwacht. Dat antwoordt staatssecretaris Van Oostenbruggen van Financiën op vragen van de Eerste Kamer over de stand van zaken rechtsherstel box 3 en toekomstig box 3-stelsel.

A-G Koopman is van mening dat herziening van de onderlinge toerekening van de inkomsten uit eigen woning zonder beperkingen mogelijk is zolang de navorderingsaanslag nog niet onherroepelijk is.

Hof Amsterdam oordeelt dat het werkelijke rendement conform de juni-arresten van de HR ook bestaat uit waardemutaties die niet tot een kasstroom hebben geleid.

Staatssecretaris Idsinga van Financiën legt naar aanleiding van vragen van de fracties van 50PLUS en JA21 uit hoe het belasten van onroerend goed in het wetsvoorstel Wet werkelijk rendement box 3 eruitziet. Hij gaat daarbij in op de categorieën voor de heffing op vastgoed en de vastgoedbijtelling.

Rechtbank Gelderland oordeelt dat bij bepalen van het werkelijk rendement over effecten uitgegaan moet worden van het bruto rendement, waarbij rekening wordt gehouden met koers- en valutaresultaten en inkomen uit dividend.

Tot 2029 is er slechts zeer beperkt ruimte voor andere prioriteiten dan continuïteit, herstel box 3 en modernisering. Dit schrijft staatssecretaris Idsinga van Financiën in reactie op vragen van Tweede Kamerleden met betrekking tot modernisering van ICT-systemen bij de Belastingdienst.

Recente uitspraken over belasting in box 3 leiden ertoe dat de IT-systemen van de Belastingdienst later worden vernieuwd. In juni keurde de Hoge Raad de voorgestelde herstelwet af die onrechtmatigheden in de vermogensrendementsbelasting moest repareren.

De komende twee weken begint de Belastingdienst met het versturen van 2,6 miljoen brieven aan mensen die in aanmerking komen voor het aanvullend rechtsherstel in box 3. In deze brief staat dat zij aannemelijk kunnen maken dat hun werkelijk rendement lager is dan het fictief rendement. Daarnaast is er een aparte brief gestuurd over het belastingjaar 2019 met het verzoek om een ambtshalve vermindering in te dienen.

Hof Amsterdam oordeelt dat op grond van de recente arresten van de Hoge Raad het werkelijk rendement in aanmerking moet worden genomen bij het bepalen van de box 3-heffing. Dit betekent dat ook rekening wordt gehouden met de verkoopopbrengst van de tweede woning.

Rechtbank Zeeland-West-Brabant oordeelt dat de box 3-heffing na bezwaar niet te hoog is en dat er geen recht bestaat op rentevergoeding. Wel hebben X en Y recht op een dwangsom en een immateriëleschadevergoeding wegens overschrijding van de redelijke termijn met drie jaar en zes maanden.

Hof Amsterdam oordeelt dat bij de bepaling van het werkelijk rendement ook rekening dient te worden gehouden met de ongerealiseerde waardestijging van de woning.

De Hoge Raad arresten van 6 en 14 juni 2024 staan een andere vormgeving in de Wet werkelijk rendement box 3 – waarvan de invoering nog steeds op 1 januari 2027 staat – niet in de weg. Dit deelt staatssecretaris Idsinga van Financiën met de Kamer als reactie op vragen in het kader van het schriftelijk overleg van de vaste commissie voor Financiën over het wetsvoorstel Wet werkelijk rendement box 3 en vragen over het bericht ‘Belastingdienst sluit nieuwe vermogenstaks in 2027 uit’.

Het Kerstarrest van 24 december 2021 heeft veel vragen opgeroepen. Eén daarvan is of de adviseur een beroepsfout heeft gemaakt, als hij -voorafgaand aan het Kerstarrest - niet heeft geadviseerd bezwaar te maken tegen aanslagen inkomstenbelasting over 2017 en verder. Inmiddels is er een eerste uitspraak van de Rotterdamse rechtbank gepubliceerd over deze materie. Brengt het Kerstarrest in het licht van deze uitspraak nieuwe beroepsaansprakelijkheidsdilemma’s met zich mee voor de fiscale adviespraktijk? De beantwoording van deze vraag is niet eenduidig te geven.

De derving van belastinginkomsten door de recente box 3-arresten bedraagt naar verwachting € 6,4 miljard euro in 2024, € 1,7 miljard euro in 2025 en € 1,8 miljard euro in 2026, in totaal € 9,9 miljard. Dat antwoordt minister Heinen van Financiën op feitelijke Kamervragen bij de Miljoenennota.

Minister Keijzer van Volkshuisvesting en Ruimtelijke Ordening stelt dat het voor een vastgoedbelegger mogelijk is om een positief saldo te realiseren. Dat schrijft zij naar aanleiding van vragen van de Kamerleden Omtzigt en Van Vroonhoven (NSC) over de belastingdruk op middenhuurwoningen.

De aanvullende herstelwerkzaamheden op basis van de laatste box 3-arresten van de Hoge Raad hebben gevolgen voor de benodigde werkzaamheden en inwerkingtreding van het nieuwe box 3-stelsel. De Belastingdienst heeft niet voldoende capaciteit om het nieuwe box 3-stelsel in de huidige vorm volledig te implementeren per 1 januari 2027. Dat schrijft staatssecretaris Idsinga van Financiën aan de Tweede Kamer.

Rechtbank Rotterdam oordeelt dat de zorgplicht is geschonden door geen bezwaar aan te tekenen tegen de vermogensrendementsheffing van 2019 en 2020.

Na de arresten van de Hoge Raad van 6 en 14 juni en 2 augustus 2024 speelt nog een aantal spannende vragen als het gaat om het vaststellen van het werkelijk rendement in box 3 ten aanzien van de tweede woning. Eén ervan is hoe je de omvang van ongerealiseerde waardemutaties bepaalt. Voor de goede orde, het gaat niet om een woning die dient als hoofdverblijf van een belastingplichtige, een box 1-woning, maar een woning die behoort tot de rendementsgrondslag van box 3.

De invoering van de nieuwe belasting op sparen en beleggen, die voor advies bij de Raad van State ligt, loopt zeer waarschijnlijk opnieuw vertraging op. De Belastingdienst zegt dat de beoogde introductie in 2027 niet mogelijk is wegens capaciteitsgebrek bij de ICT. Dat ontdekte het FD in een van de nota’s bij een recente brief over de stand van zaken rond box 3.

Staatssecretaris Idsinga van Financiën bereidt wetgeving voor om de heffing in box 3 in overeenstemming te brengen met de jurisprudentie van de Hoge Raad.

Waar kabinetten doorgaans op Prinsjesdag willen pronken met opgepoetste koopkrachtplaatjes, doet het kabinet-Schoof het tegenovergestelde. De plannen voor volgend jaar maken dat alle groepen, werkenden, uitkeringsgerechtigden en gepensioneerden, er minder op vooruitgaan dan eerder werd geraamd. De voornaamste boosdoener is het compensatiebudget voor de gedupeerden in het box 3-debacle.

Hof Amsterdam oordeelt onder verwijzing naar het arrest HR 6 juni 2024, ECLI:NL:HR:2024:704, BNB 2024/84, V-N 2024/28.3 dat ook aangegroeide maar niet betaalde rente tot X' werkelijk rendement voor box 3 moet worden gerekend.

Het Dossier Box 3 is geüpdatet met jurisprudentie van de Hoge Raad en hoven.

Hof Amsterdam oordeelt dat X niet aannemelijk maakt dat hij wordt geconfronteerd met een box 3-heffing die hoger is dan het werkelijke rendement. Daarbij stelt het hof vast dat X in verband met de waardestijging van de woning een rendement van € 27.000 heeft genoten.

Het belang van een deelnemer in een zogenoemde schenkkring waarbij de bijdragen worden gestort op een derdengeldrekening, wordt op de peildatum voor box 3 aangemerkt als overige bezitting. Dit staat in een standpunt van de Kennisgroep inkomstenbelasting niet-winst.

De Belastingdienst heeft een brief aan in totaal ongeveer 40.000 belastingplichtigen gestuurd voor wie de termijn voor het opleggen van een box 3-aanslag over 2021 dreigt te verjaren. Door een fout bij 6.213 burgers is een onjuist verjaringsmoment toegepast en heeft deze groep ten onrechte de aanslag ontvangen, zo meldt de Belastingdienst.

Hof Arnhem-Leeuwarden oordeelt dat de inspecteur terecht individueel op het bezwaar van X heeft beslist. De bezwaren van X zien weliswaar op dezelfde rechtsvraag als bedoeld in de aanwijzing massaal bezwaar, maar het bezwaar van X is onverschoonbaar te laat ingediend.

Fiscale partners mogen bij navordering van te veel verleend rechtsherstel box 3, vanwege de correctie van de onjuiste opgave van beleggingen als spaargeld, geen nieuwe toedeling van de gezamenlijke grondslag uit sparen en beleggen kiezen wanneer de aanslagen van beide partners reeds onherroepelijk vaststaan. Dat stelt de Kennisgroep inkomstenbelasting niet-winst.

In de pseudowetgeving van de Hoge Raad inzake werkelijk rendement versus het box 3-forfait mag geen rekening worden gehouden met kosten. Ook komt, anders dan in het wettelijke systeem, geen vrijstelling in aanmerking. In de volgende casus heeft dat tot gevolg dat een beroep op de 6 juni-arresten feitelijk geen soelaas biedt, terwijl het werkelijke rendement van 3,83 procent op het eigen vermogen aanmerkelijk lager ligt dan het forfaitaire van 6,65 procent. Het is mijn indruk dat dit illustratief is voor de situatie bij veel belastingplichtigen. Dit is de reden waarom van de aanvankelijke euforie over de 6 juni-arresten niet veel meer over is.

Hof Arnhem-Leeuwarden oordeelt dat X niet aannemelijk maakt dat de waarde van de woningen berekend aan de hand van de leegwaarderatio minimaal 10% hoger is dan de WEV.

De Belastingdienst verstuurt volgende week en begin september een brief aan in totaal ongeveer 40.000 belastingplichtigen voor wie de termijn voor het opleggen van een box 3-aanslag over 2021 dreigt te verjaren. Zij hebben beleggingen of andere bezittingen aangegeven over 2021. In de definitieve aanslag 2021 die zij dit jaar ontvangen, kan de Belastingdienst nog geen rekening houden met de box 3-arresten van de Hoge Raad.

Enkele weken terug schreef Ruud de Smit de Uitvergroot ‘Budgettaire overpeinzingen over box 3’. Deze overpeinzingen zagen met name op de gevolgen die de D-Day-arresten van 6 juni 2024 hebben op de (dekking van de gaten in de) begroting van de rijksoverheid. Aan de budgettaire overpeinzingen van De Smit voeg ik graag enkele overpeinzingen toe voor een specifieke groep: ‘de succesvolle belegger’.

De Hoge Raad oordeelt dat de Herstelwet strijdig is met art. 1 Eerste Protocol in combinatie met art. 14 EVRM. Het door de werkneemster geleden verlies op de certificaten is geen negatief loon.

De Hoge Raad oordeelt dat het hof er ten onrechte vanuit is gegaan dat ongerealiseerde verliezen niet in aanmerking moeten worden genomen voor de vaststelling van het werkelijke rendement. De Hoge Raad verwijst daarbij naar zijn arrest van 6 juni 2024.

De koepelorganisaties van belastingadviseurs hebben regelmatig overleg met het ministerie van Financiën over het dossier box 3 met als doel om afspraken te maken over de praktische uitvoering van de gevolgen van het Kerstarrest en de recente vervolgarresten van 6 en 14 juni 2024. Inmiddels heeft er twee maal overleg plaatsgevonden tussen de koepelorganisaties en het ministerie.

Staatssecretaris Idsinga van Financiën bericht de Tweede Kamer over de eerste bevindingen van de analyse van de Hoge Raad-arresten van 6 juni 2024, waaronder ECLI:NL:HR:2024:704, V-N 2024/28.3, en het proces van aanvullend rechtsherstel dat moet worden geboden.

Het Dossier Box 3 is bijgewerkt met een Kamerbrief van staatssecretaris Idsinga (de 'analyse'), toevoegingen aan het wetsvoorstel voor een nieuwe box 3-heffing en een tweetal uitspraken van Rechtbank Zeeland-West-Brabant.

Spaarders en beleggers die de afgelopen jaren mogelijk te veel belasting hebben betaald over hun beleggingen, ontvangen in oktober een brief over de stappen die ze kunnen ondernemen om geld terug te vragen. Dat meldt staatssecretaris Folkert Idsinga (Fiscaliteit en Belastingdienst) aan de Tweede Kamer. Hij reageert daarmee op een uitspraak van de Hoge Raad. Die keurde in juni een herstelregeling af voor Nederlanders die zijn gedupeerd door de zogeheten vermogensrendementsheffing in box 3.

De NOB vindt een forfaitaire heffing over een vakantiewoning lastig te verdedigen. Dit staat in een aanvullende reactie van de Orde op de internetconsultatie Wet werkelijk rendement box 3 naar aanleiding van de brief van de Staatssecretaris van Financiën van 19 juni 2024, 2024-000351785, V-N 2024/31.9.

Rechtbank Zeeland-West-Brabant oordeelt dat de ongerealiseerde waardestijging van de onroerende zaak ook tot het werkelijke rendement behoort.

Een rechtsstaat geeft ruime bevoegdheden aan de rechterlijke macht. Soms zo ruim dat de juridische argumentatie het risico kan oproepen bredere maatschappelijke overwegingen te verdringen. Toen bijvoorbeeld het Gerechtshof Den Haag op 12 februari 2024 besliste dat Nederland de export van reserveonderdelen voor F-35-gevechtsvliegtuigen aan Israël moest staken, tekende de staat cassatie aan, omdat het immers aan de staat is om het buitenlandbeleid vorm te geven, maar dat dit aspect door het hof onvoldoende was meegewogen. Het signaal is duidelijk: rechter blijf bij je leest.

Op 6 juni 2024 heeft de Hoge Raad een aantal arresten gewezen over belastingheffing in box 3. De Hoge Raad oordeelde dat de Herstelwet nog steeds het verdragsrechtelijk discriminatieverbod en eigendomsgrondrecht schendt, in gevallen waarin het forfaitaire rendement volgens de Herstelwet hoger is dan het werkelijk rendement. Als dat bij een belastingplichtige het geval is, is verder rechtsherstel geboden: de belastingaanslag moet zo ver worden verminderd, dat alleen nog belastingheffing in box 3 plaatsvindt over het werkelijke rendement. Daarnaast gaf de Hoge Raad concrete regels hoe het werkelijk rendement dient te worden bepaald. De vraag is of we daar blij mee moeten zijn. Ik aarzel.

Het wordt dringen bij de Belastingdienst, weet beoogd staatssecretaris Folkert Idsinga (NSC). "Er zijn inderdaad heel veel uitdagingen. En die schreeuwen allemaal om voorrang", aldus de politicus over de dienst waar hij straks verantwoordelijk voor wordt. Een van zijn eerste daden op het departement wordt dan ook het opstellen van "een meerjarige strategische agenda" waar prioriteiten worden gesteld.

De ministerraad heeft ingestemd met het aanbieden van het wetsvoorstel Wet werkelijke rendement box 3 voor advies aan de Raad van State. Met het wetsvoorstel wordt vanaf 2027 een nieuw stelstel voor de belastingheffing in box 3 ingevoerd.

Ook spaarders kunnen naar aanleiding van de Hoge Raad-arresten van 6 juni 2024, onder andere ECLI:NL:HR:2024:704, V-N 2024/28.3, bezwaar maken tegen aanslagen inkomstenbelasting 2023. Dat antwoordt staatssecretaris Van Rij van Financiën op vragen van Kamerlid Grinwis (CU) naar aanleiding van het bericht “Spaarders in box 3 mogen oordeel Hoge Raad niet afwachten”.

De ministerraad heeft op voorstel van staatssecretaris Van Rij van Financiën ingestemd met het aanbieden van het wetsvoorstel Wet werkelijke rendement box 3 voor advies aan de Raad van State. Met het wetsvoorstel stelt het kabinet voor om vanaf 2027 een nieuw stelstel voor de belastingheffing in box 3 in te voeren. Belastingplichtigen betalen alleen belasting over wat zij daadwerkelijk hebben verdiend met hun vermogen. Naar verwachting betalen belastingplichtigen met spaargeld daarom minder belasting, vanwege de relatief lage spaarrentes. Belastingplichtigen met aandelen zullen relatief meer belasting betalen.

De herstelwerkzaamheden voor box 3 gaan noodzakelijkerwijs ten koste van de modernisering van de ICT-systemen van de Belastingdienst. Dat schrijft staatssecretaris Van Rij van Financiën in de Kamerbrief voortgang ICT Belastingdienst.

Toekomstig staatssecretaris Folkert Idsinga (Financiën) ziet het als zijn eerste prioriteit om met een oplossing te komen voor de vermogensrendementsheffing. Zolang dat onderwerp blijft liggen "kost het de schatkist veel geld", zegt hij. Bovendien zorgt het voor onzekerheid bij spaarders en beleggers.

In vier arresten van 14 juni jl. haalt de Hoge Raad het oordeel van 6 juni 2024 aan. In één arrest merkt de Hoge Raad op dat vaststelling van de ongerealiseerde vermogenswinst op de woning plaatsvindt op basis van de WOZ-waarden aan het begin en aan het eind van het jaar. Deze arresten en het tweeminutendebat van 23 mei jl. zijn verwerkt in het dossier.

De Hoge Raad oordeelt dat wel degelijk rekening moet worden gehouden met de waardestijging van de woning van X. Ook niet-gerealiseerde vermogenswinsten zijn van belang voor de vermogensrendementsheffing.

De Hoge Raad oordeelt dat bij de vaststelling van het box 3-inkomen wel degelijk rekening moet worden gehouden met het ongerealiseerde koersverlies van € 250 op aandelen in 2018. De Hoge Raad verwijst daarbij naar zijn arrest van 6 juni 2024.

De Hoge Raad oordeelt dat terecht geen rekening is gehouden met de kosten die X heeft gemaakt in verband met de Franse woning. De Hoge Raad verwijst daarbij naar zijn arrest van 6 juni 2024. Verder is bij de berekening van het werkelijke rendement terecht geen rekening gehouden met het heffingvrij vermogen.

De Hoge Raad oordeelt dat het aan de rechter is en niet aan de wetgever om te voorzien in het rechtstekort dat gepaard gaat met een schending van het EVRM en het EP EVRM als gevolg van het stelsel van heffing in box 3. De Hoge Raad verwijst daarbij naar zijn arrest van 6 juni 2024.

Naar aanleiding van de arresten van 6 juni 2024 over box 3 heeft het fiscale adviessysteem MFAS aan de bruto-netto modellen 2023 en 2024 de mogelijkheid toegevoegd van werkelijk rendement. Er wordt gerekend met het laagste van het forfaitaire en het werkelijke rendement.

De Belastingdienst legt vanaf 3 mei jl. aan spaarders (dus met uitsluitend banktegoeden) definitieve aanslagen inkomstenbelasting 2023 geautomatiseerd op. Het kan dus nodig zijn om voor 14 juni 2024 (binnen de zeswekentermijn) bezwaar aan te tekenen omdat het forfaitaire rendementspercentage in box 3 over de stand van de tegoeden per 1 januari 2023 van 0,92 procent wel eens te hoog kan zijn. Daar waarschuwt de Koninklijke Nederlandse Beroepsorganisatie van Accountants (NBA) voor.

De Hoge Raad heeft op 6 juni 2024 geoordeeld dat de Wet rechtsherstel box 3 nog steeds discriminerend is als het forfaitaire rendement hoger is dan het werkelijke rendement en dat de Overbruggingswet box 3 het verdragsrechtelijke discriminatieverbod en het eigendomsrecht schendt als het forfaitaire rendement hoger is dan het werkelijke rendement. In verband hiermee is het Dossier Box 3 geactualiseerd.

Het belasten van het werkelijke rendement in plaats van een forfaitair rendement gaat onvermijdbaar gepaard met een toename van de regeldruk. Waar mogelijk is bij de vormgeving van het conceptwetsvoorstel Wet werkelijk rendement box 3 gekozen voor de minst belastende optie voor burgers. Dat schrijft staatssecretaris Van Rij van Financiën aan de Tweede Kamer.

De uitspraak van de Hoge Raad over de heffing op vermogensrendement in box 3, oftewel de spaartaks, kost naar verwachting ongeveer 4 miljard euro. Dat bevestigde demissionair staatssecretaris Marnix van Rij (Financiën) bij de inloop van de ministerraad. "Dat is redelijk exact berekend."

Op 6 juni 2024 heeft de Hoge Raad vijf arresten gewezen over box 3. Je kunt niet anders zeggen dan dat vriend en vijand, en dan mag je zelf bepalen wie wie is, waren verrast met de inhoud van de arresten.

De uitspraak van de Hoge Raad over box 3 heeft grote budgettaire gevolgen en consequenties voor de uitvoering door de Belastingdienst. De uitspraken en de gevolgen daarvan worden bestudeerd en in kaart gebracht. Dat is de reactie van staatssecretaris Van Rij van Financiën.

Het Register Belastingadviseurs kan zich vinden in de uitkomsten van de box 3-arresten maar betreurt het dat de Hoge Raad geen rekening wil houden met de gevolgen van inflatie, het gaat om het nominale rendement, en in voorkomende gevallen geen aftrek van alle kosten en een rentevergoeding voorstaat.

Accountants en belastingadviseurs zien "bergen werk" op zich afkomen, na de uitspraak van de Hoge Raad over de spaartaks. Beleggers moeten zelf aantonen wat de afgelopen jaren het werkelijke rendement is geweest op hun investeringen. De netwerkorganisatie van middelgrote en kleine accountantskantoren SRA verwacht dat niet alle belastingplichtigen de daarvoor benodigde gegevens bewaard hebben.

De Hoge Raad oordeelt dat de Wet rechtsherstel box 3 ook in strijd is met het EVRM. De Herstelwet leidt tot een schending van het EVRM wanneer de box 3-heffing hoger is dan het werkelijke rendement. De Hoge Raad geeft vervolgens diverse handvatten voor de lopende procedures.

De Hoge Raad oordeelt dat bij de bepaling van het werkelijke rendement voor de box 3-heffing het nominale rendement als grondslag dient. Daarbij wijst de Hoge Raad er op dat in het stelsel van de Wet IB 2001 niet direct rekening wordt gehouden met de invloed van inflatie.

De Hoge Raad oordeelt dat X geen recht heeft op een rentevergoeding in verband met de in strijd met het EU-recht geheven box 3-heffing. Daarbij overweegt de Hoge Raad dat de wijze waarop het EHRM genoegdoening vaststelt niet maatgevend is voor de verplichting van een verdragsluitende staat om rechtsherstel te bieden bij een schending.

De Hoge Raad oordeelt dat voor de vraag of de box-3 heffing discriminatoir is het rendement van het gehele box-3 vermogen relevant is. X1 komt niet in aanmerking voor verder rechtsherstel dan voortvloeit uit het forfait van de Herstelwet.

De Hoge Raad keurt de huidige herstelregeling voor Nederlanders die de afgelopen jaren mogelijk te veel belasting hebben betaald op hun beleggingen, af. Volgens de hoogste gerechtelijke instantie is de herstelwet nog steeds 'discriminerend' omdat daarin wordt uitgegaan van geschatte inkomsten en niet van werkelijk rendement.

Het nieuwe kabinet kan donderdag 6 juni 2024 mogelijk al een eerste miljardentegenvaller gepresenteerd krijgen. De Hoge Raad doet dan uitspraak in vijf zaken over de heffing van inkomstenbelasting in box 3. De kwestie kan de nieuwe regering de komende jaren miljarden euro's kosten. In het coalitieakkoord is geen rekening met deze tegenvaller gehouden.

De Bond voor Belastingbetalers is blij dat de Hoge Raad een streep haalt door de herstelwet voor beleggers die te veel belasting hebben betaald. "Dit is een fantastisch resultaat voor de Nederlandse belastingbetaler", zegt voorzitter Jurgen de Vries.

Het Dossier Box 3 is geactualiseerd met enkele recente uitspraken, toezeggingen in het Commissiedebat en een aangenomen motie.

Op donderdag 6 juni 2024 om 11.00 uur doet de Hoge Raad openbaar uitspraak in vijf zaken over de heffing van inkomstenbelasting in box 3 na invoering van de Wet rechtsherstel Box 3. De verwachting was dat de arresten pas rond eind augustus/september van dit jaar zouden verschijnen, maar de Hoge Raad komt er nu al mee.

Op donderdag 6 juni 2024 om 11.00 uur doet de Hoge Raad openbaar uitspraak in vijf zaken over de heffing van inkomstenbelasting in box 3 na invoering van de Wet rechtsherstel Box 3. Dat meldt het hoogste rechtsorgaan op zijn website. Lang was aangekondigd dat de Hoge Raad pas in augustus en daarna in september uitspraak zou doen maar de arresten komen nu dus toch eerder dan verwacht.

Rechtbank Den Haag oordeelt dat de op rechtsherstel gerichte compensatie dient aan te sluiten bij het daadwerkelijke rendement, waaronder in dit geval wordt verstaan de feitelijk genoten rente en dividenden.

De Tweede Kamer heeft op 28 mei 2024 een motie aangenomen die de regering verzoekt het voorbereidingsproces voor de beoogde invoering van het nieuwe box 3-regime op basis van werkelijk rendement per 1 januari 2027, voort te zetten (motie 32140, nr. 190).

Afgelopen week debatteerde de Tweede Kamer plenair over het hoofdlijnenakkoord van de PVV, VVD, NSC en BBB. De oppositie plaatste vooral grote vraagtekens bij de financiële plannen, die in hun ogen te optimistisch zijn ingeschat of ontoereikend zullen zijn.

Het demissionaire kabinet mag toch het conceptwetsvoorstel over box 3 voor de zomer naar de Raad van State sturen. Een Kamermeerderheid van onder meer VVD, GroenLinks-PvdA, BBB en ChristenUnie zal dinsdag voor een motie van Nieuw Sociaal Contract (NSC) stemmen die daarvoor groen licht geeft. Dat meldt het FD. Daarmee blijft invoering per 2027 mogelijk.

Het box 3-besluit is geactualiseerd. In het besluit staat het beleid met betrekking tot het inkomen uit sparen en beleggen. Ten opzichte van het besluit van 31 oktober 2016, nr. 2016-113962, V-N 2016/60.10, zijn twee goedkeuringen komen te vervallen. Verder is een citeertitel toegevoegd en zijn redactionele wijzigingen aangebracht.

Twee fiscalistes, Helma Tosseram en Ingrid de Ruiter, starten respectievelijk per 1 juni en 1 juli als als unitdirecteuren bij de directie Particulieren van de Belastingdienst. Tosseram en De Ruiter krijgen de opdracht om de organisatie klaar te stomen voor de afhandeling van de aangiften IB met een box 3-element en de bezwaren box 3. Naar verwachting zal de Hoge Raad in augustus arresten wijzen waar de fiscus snel op zal moeten reageren.

Om het schema voor inwerkingtreding per 2027 te kunnen halen, moet in mei 2024 worden besloten of het wetsvoorstel box 3 in de huidige vorm klaar is voor de volgende stappen. Anders is inwerkingtreding per 2027 niet meer mogelijk. Dat schrijft staatssecretaris Van Rij van Financiën aan de Tweede Kamer naar aanleiding van de gedane toezeggingen tijdens het Commissiedebat van 18 april 2024.

Hof Den Haag oordeelt dat compensatie aan X moet worden geboden. Daarbij moet alleen rekening worden gehouden met het werkelijk behaalde rendement. Er wordt geen rekening gehouden met de niet-gerealiseerde waardestijging van de tweede woning.

In het box 3-dossier lijkt er op dit moment een nieuw politiek pijnpunt te ontstaan. Spaarders die niet individueel en tijdig bezwaar maken tegen hun definitieve belastingaanslag 2023 dreigen, net als de niet-bezwaarmakers over de jaren 2017-2020, niet in aanmerking te komen voor mogelijk rechtsherstel voor de te veel betaalde belasting in box 3. De oorzaak hiervoor is tweeledig.

Rechtbank Zeeland-West-Brabant oordeelt onder verwijzing naar het Kerst-arrest (HR 24 december 2021, ECLI:NL:HR:2021:1963, V-N 2022/2.3) dat X door het forfaitaire stelsel zoals volgt uit de Wet IB 2001 onrechtmatig wordt geconfronteerd met een heffing naar een voordeel uit sparen en beleggen dat hoger is dan het werkelijk behaalde rendement.

Voor het kalenderjaar 2023 bedraagt het forfaitaire rendementspercentage voor banktegoeden 0,92%. Dat heeft de Staatssecretaris van Financiën bekendgemaakt.

Rechtbank Zeeland-West-Brabant oordeelt dat X niet aannemelijk heeft gemaakt dat het werkelijke rendement lager is dan het forfaitair berekende rendement.

Rechtbank Zeeland-West-Brabant oordeelt dat de forfaitaire berekening van het voordeel uit sparen en beleggen voor de jaren 2019 en 2020 in strijd is met art. 1 EP EVRM en vermindert de aanslagen naar nihil.

Rechtbank Zeeland-West-Brabant oordeelt dat ook na de verlaging op basis van de Wet rechtsherstel box 3 nog steeds sprake is van een schending van art. 1 EP bij EVRM.

Dossier Box 3 is geactualiseerd met recente jurisprudentie, wijzigingen in het toekomstig stelsel box 3, de definitieve aanslagen IB 2021, het aanhouden van definitieve aanslagen IB 2023 en het wijzigen van de voorlopige aanslag IB 2023.

Rechtbank Zeeland-West-Brabant oordeelt dat het werkelijk rendement significant lager is dan het forfaitaire rendement, waardoor ook als enige marge in acht zou moeten worden genomen sprake is van een schending.

De Tweede Kamer wil een aangepast plan van demissionair staatssecretaris Van Rij voor de nieuwe box 3-heffing. Donderdag zei Van Rij tijdens het Kamerdebat van de commissie Financiën dat hij hoopte nog steeds het wetsvoorstel uiterlijk 25 juni in de ministerraad vast te stellen en naar de Raad van State te sturen. Tussentijds wil Van Rij een nieuw debat met de Tweede Kamer over de aanpassingen waarna na de zomer kan worden gestart met de behandeling om invoering per 2027 te halen.

De definitieve forfaitaire rendementspercentages voor bank- en spaartegoeden en voor schulden in box 3 wijken (flink) af van de voorlopige forfaitaire rendementspercentages. Om die reden vinden de belangenorganisaties (Consumentenbond, Bond voor Belastingbetalers, SRA, NBA, NOB, RB en NOAB) het in bepaalde situaties verstandig zijn om vóór 1 mei 2024 de voorlopige aanslag IB 2023 aan te passen.

Onder andere door de verhoogde complexiteit kan het conceptwetsvoorstel Wet werkelijk rendement box 3 naar verwachting in de huidige vormgeving niet volledig worden geïmplementeerd in 2027. Dat schrijft staatssecretaris Van Rij van Financiën aan de Tweede Kamer over het toekomstige box 3-stelsel en voorbereidingen arrest Hoge Raad.

In afwachting van de arresten van de Hoge Raad is het opleggen van definitieve aanslagen inkomstenbelasting 2021 en 2022 met box 3-inkomen dat uit meer bestaat dan banktegoeden aangehouden. Doordat de uitspraak in de arresten later komt dan verwacht, moeten ongeveer 55.000 aanslagen voor 2021 vooruitlopend op de uitspraak definitief worden vastgesteld in verband met de verjaringstermijn voor het opleggen van een definitieve aanslag.

Hof Den Haag oordeelt dat voor de berekening van het voordeel uit sparen en beleggen het werkelijke rendement moet worden aangehouden en dat geen sprake is van een individuele en buitensporige last.

Rechtbank Zeeland-West-Brabant oordeelt dat na toepassing van de Wet rechtsherstel box 3 geen verdere vermindering van de box 3-heffing nodig is, maar kent wel een rentevergoeding toe voor de periode tussen betaling en terugbetaling van de heffing.

Gerechtshof Den Haag oordeelt dat het werkelijke rendement als basis moet dienen voor de berekening van het voordeel uit sparen en beleggen. Bij de bepaling van dit werkelijk rendement dienen de niet gerealiseerde waardestijgingen van aandelen en obligaties buiten beschouwing te blijven.

Rechtbank Zeeland-West-Brabant oordeelt dat de box 3-heffing te hoog is vastgesteld en vermindert deze naar nihil. De inspecteur wordt veroordeeld tot vergoeding van wettelijke rente over de onterecht geheven box 3-heffing.

Het bedrag van de geruisloze terugstorting van de te veel betaalde premies voor een lijfrente, die dient ter compensatie van een pensioentekort, en het daarop behaalde rendement moet als overige bezitting worden opgenomen in de rendementsgrondslag van box 3. Dat is het standpunt van de Kennisgroep inkomstenbelasting niet-winst.

Spaarders schrikken zich een hoedje. Het uiteindelijke forfaitaire rendement op banktegoeden in box 3 over 2023 is vastgesteld op 0,92 procent. Bij het opleggen van de voorlopige aanslagen inkomstenbelasting bedroeg dit nog 0,36 procent, een verschil van 0,56 procent. Het gevolg is dat de voorlopige aanslagen voor spaarders te laag zijn vastgesteld, wat leidt tot een ‘bijbetaling’ op de definitieve aanslagen. Hoe kan dat? En mag dat eigenlijk wel?

Rechtbank Den Haag stelt vast dat de door de inspecteur gehanteerde berekeningsmethode inderdaad de meest voordelige is voor X en sluit zich daar bij aan. X heeft recht op de door hem gevraagde compensatie van renteschade.

Hof Den Haag oordeelt dat compensatie aan X moet worden geboden. Daarbij moet alleen rekening worden gehouden met het werkelijk behaalde rendement. Er wordt geen rekening gehouden met de (eventuele) waardestijging van de tweede woning.

Het is aannemelijk dat burgers in het wetsvoorstel voor een nieuw box 3-stelsel meer gegevens zullen moeten verzamelen ter ondersteuning van de aangifte. Zeker wanneer het vermogen uit meer dan banktegoeden bestaat, zullen bepaalde berekeningen zodanig complex worden dat dat veel van burgers vraagt. Dat stelt het Adviescollege Toetsing Regeldruk in een advies aan het kabinet.

Rechtbank Zeeland-West-Brabant oordeelt dat de box 3-heffing niet te hoog is doordat X verklaart dat zijn werkelijke rendement hoger is dan het forfaitaire rendement op grond van de Wet IB 2001. Er is geen sprake van een situatie zoals bedoeld in het Kerstarrest.

Hof Den Haag oordeelt dat compensatie aan X moet worden geboden. Daarbij wordt alleen rekening gehouden met het werkelijk behaalde rendement. Er wordt geen rekening gehouden met de (eventuele) waardestijging van de woning en een forfaitair bepaald voordeel uit eigen gebruik.

De Hoge Raad komt niet deze maand, maar in augustus dit jaar met het arrest over de herstelwet en de overbruggingsheffing box 3 waar reikhalzend naar wordt uitgekeken. Dat meldt het FD.

Dossier Box 3 is geactualiseerd met recente jurisprudentie en met een verduidelijking van het verzoek ambtshalve vermindering.

Hof Den Haag oordeelt dat X recht heeft op toekenning van een rentevergoeding op basis van de wettelijke rente omdat box 3-heffing in strijd is met het EVRM.

Rechtbank Zeeland-West-Brabant oordeelt dat de inspecteur de erfpachtfinanciering terecht niet aanmerkt als schulden in box 3.

Foto: Tilburg University

Kamerlid Folkert Idsinga van Nieuw Sociaal Contract (NSC) overweegt om volgende maand bij een ingelast Kamerdebat over de problemen met de vermogensrendementsheffing een motie in te dienen met het verzoek om niet langer te wachten op een nieuw kabinet en het wetsvoorstel voor een nieuw box 3-stelsel alvast naar de Kamer te laten sturen. Hij wil voorkomen dat de politiek opnieuw wordt overvallen door rechterlijke uitspraken, zoals gebeurde bij het beruchte Kerstarrest van 2021. Dat zegt hij tegen het FD.

Hof Den Haag oordeelt dat het door de inspecteur vastgestelde box 3-inkomen van X niet te hoog is. Omdat X geen overzicht overlegt van het door de beleggingsclub werkelijk behaalde rendement, is niet duidelijk of het werkelijk behaalde rendement lager is dan het forfaitaire rendement.

Kantorenorganisatie SRA constateert verwarring over de vraag of al dan niet een verzoek tot ambtshalve vermindering nodig is in verband met het arrest dat de Hoge Raad dit voorjaar gaat uitbrengen over de houdbaarheid van de Wet rechtsherstel box 3. SRA wijst op een recente brief van staatssecretaris Van Rij waarin bevestigd wordt dat het voor de rechtspositie van betrokkene belastingplichtigen niet uitmaakt of het verzoek vóór of ná het arrest wordt ingediend. Bij SRA en andere beroepsorganisaties bestond hierover nog enige twijfel.

De koepelorganisaties zijn nauw betrokken geweest bij de totstandkoming van de massaalbezwaarplus-regeling. Dat blijkt uit de verstrekte documenten bij een besluit op een Woo-verzoek over het overleg tussen staatssecretaris Van Rij van Financiën met de koepelorganisaties over de massaalbezwaarplus-regeling voor niet-bezwaarmakers box 3 2017-2020.

De Belastingdienst heeft onterecht betalingsherinneringen en aanmaningen verstuurd voor de voorlopige aanslag inkomstenbelasting 2022 aan mensen die uitstel van betaling hebben vanwege rechtsherstel box 3.

Uit een analyse van spaarplatform Raisin blijkt dat de komende jaren een enorm verschil in belastingdruk gaat ontstaan tussen spaargeld aan de ene kant en beleggingen en overig vermogen aan de andere kant. Zo gaat een alleenstaande belegger met twee ton in de komende drie jaar met de huidige en reeds bekende rendementstarieven maar liefst € 9153 betalen. Dat is 5,75 keer meer dan wanneer uitsluitend spaargeld aangehouden wordt (€ 1591), aldus Raisin.

Er is de afgelopen maanden veel gebeurd in het box 3-verhaal waardoor flink is ingegrepen in het dossier op TaxLive.

Als een spannend jongensboek heb ik de conclusies van A-G Pauwels inzake de vijf box 3-cassatieprocedures gelezen. Wat is voor mij een spannend jongensboek? Dat is een boek met een plot dat je tevoren echt niet kon bedenken. Welnu, de vijf conclusies voldoen aan die definitie. Afgelopen weekend, de hele pentalogie in één adem uit. Wat een geweldig mooie werken!

Advocaat-generaal Pauwels concludeert dat ondanks de ambtshalve vermindering nog steeds sprake is van een EVRM-schending. Ook de Wet rechtsherstel box 3 deugt niet vanuit EVRM-optiek. Het hof heeft dan ook terecht een op rechtsherstel gerichte compensatie verleend.

Advocaat-generaal Pauwels concludeert dat de uitspraak van het hof in cassatie moet worden getoetst met inachtneming van de Wet rechtsherstel box 3. Alhoewel het oordeel van hof niet in overeenstemming is met de Wet rechtsherstel box 3, is het wel in overeenstemming met het recht.

Advocaat-generaal Pauwels concludeert dat het oordeel van hof niet in overeenstemming is met de Wet rechtsherstel box 3, maar wel in overeenstemming is met het recht. Er is dan ook terecht een op rechtsherstel gerichte compensatie verleend.

Advocaat-generaal Pauwels concludeert dat voor de box 3-heffing ook rekening moet worden gehouden met het ongerealiseerde koersverlies op de aandelen. Voor het werkelijk behaalde rendement geldt dat moet worden uitgegaan van het nominale rendement en niet het reële rendement.

In de laatste aanpassing van het conceptwetsvoorstel Werkelijk rendement box 3 heeft de wetgever geen antwoord gegeven op de vraag van het Register Belastingadviseurs of belastingheffing over vermogensaanwas, in het kader van het Europees recht, houdbaar is.

Staatssecretaris Van Rij van Financiën is niet bereid het saldo van betaalrekeningen uit te zonderen van de toepassing van het forfaitaire rendement op spaartegoeden in box 3.

Over een paar maanden verschijnt het arrest van de Hoge Raad over de rechtsgeldigheid van het rechtsherstel in box 3. Het ligt in de lijn der verwachtingen dat hij – in navolging van het advies van Advocaat-Generaal Wattel – oordeelt dat box 3-heffing verschuldigd is over het werkelijk rendement in plaats van het forfaitair rendement, bepaald volgens het rechtsherstel. Dat betekent dat burgers voortaan belasting moeten betalen over hun werkelijk rendement in box 3. De hamvraag luidt dan: wat moeten we verstaan onder het begrip ‘werkelijk rendement’?

Hof 's-Hertogenbosch oordeelt dat niet de belastingrechter, maar uitsluitend de civiele rechter, bevoegd is om vast te stellen of sprake is van een onrechtmatige overheidsdaad.

In het toekomstig box 3-stelsel wordt uitgegaan van een vermogenswinstbelasting voor vastgoed. Ook bevat het wetsvoorstel Wet betaalbare huur verschillende elementen zodat investeren in huurwoningen interessant blijft. Dat schrijft minister De Jonge van Binnenlandse Zaken en Koninkrijksrelaties in antwoord op Kamervragen over het bericht ‘Rendement particuliere verhuurders onder druk’.

Naar aanleiding van de recent gehouden internetconsultatie heeft het ministerie van Financiën verbeteringen aangebracht in het voorstel voor het nieuwe stelsel box 3. Zo wordt onder meer het forfait voor de eerste woning geschrapt. Dat laat staatssecretaris Van Rij (Fiscaliteit en Belastingdienst) aan de Tweede Kamer weten.

Onlangs berekende ABN Amro MeesPierson het rendementspercentage voor 2025 voor overige bezittingen in box 3. Door een bijstelling van de slotstand van de MSCI Europe Index blijkt het percentage niet uit te komen op 5,87 procent maar op 5,88 procent.

Rechtbank Zeeland-West-Brabant oordeelt dat X niet aannemelijk maakt dat het gelijkheidsbeginsel is geschonden. X krijgt wel een dwangsom, omdat de inspecteur te laat op haar bezwaar heeft beslist.

Op 22 januari publiceerde het CBS het prijsindexcijfer van de huizenprijzen in Nederland per december 2023. Dat was het laatste ontbrekende puzzelstukje dat nodig was om het forfaitaire rendement voor de categorie ‘overige bezittingen’ in box 3 voor 2025 te kunnen berekenen. Dat percentage komt uit op 5,87 procent. De overheid maakt dit percentage pas in december bekend in een brief aan de Tweede Kamer.

Op basis van de beschikbare rendementsdata heeft vermogensplanner René Bruel van ABN Amro MeesPierson het rendementspercentage voor 2025 berekend voor overige bezittingen in box 3. Daar rolt voor dat jaar een fictief rendement van 5,87 procent uit. Dat melden diverse financiële media.

Hof Arnhem-Leeuwarden heeft geoordeeld dat het Kerstarrest zich niet uitstrekt over de belastingjaren 2013-2016. De Hoge Raad verwerpt het cassatieberoep van de belanghebbende tegen deze uitspraak.

Advocaat-generaal Pauwels concludeert dat X in verband met de box 3-teruggaaf recht heeft op een vergoeding van rente. Het is in strijd met art. 13 EVRM dat een vergoeding van schade zonder meer wordt uitgesloten.

Demissionair staatssecretaris van Financiën Marnix van Rij geeft zondag 21 januari a.s. een lezing over het nieuwe box 3-stelsel tijdens de Second Home Beurs in MECC Maastricht. Van Rij houdt in de arena van investeerders van vakantiewoningen een verhaal over de betekenis van het nieuwe stelsel voor bezitters van vakantiewoningen.

De Belastingdienst heft vermoedelijk tientallen miljoenen belasting op betaaltegoeden, waardoor Nederlanders belasting betalen over rendement dat ze niet krijgen, meldt De Telegraaf. Experts twijfelen aan de juridische houdbaarheid en verwachten rechtszaken tegen de fiscus.

Nederlanders met meer dan 57.000 euro op hun spaarrekening moeten mogelijk extra box 3-belasting betalen. Volgens een berekening van ABN AMRO MeesPierson ligt het verwachte rendement op die spaarrekeningen hoger dan waar de Belastingdienst eerder van uitging.

Hoewel het forfaitaire rentepercentage dat bij de belastingaangifte over 2023 geldt voor vermogen in de categorie ‘banktegoeden’ – spaargeld, desposito’s en contanten – pas in februari bekend wordt gemaakt, heeft vermogensplanner René Bruel dit percentage (0,92%) al berekend. Dit blijkt een stuk hoger te zijn dan de 0,36% die door het Centraal Planbureau (CPB) was geraamd.

Rechtbank Zeeland-West-Brabant oordeelt dat een woning niet als eigen woning kan worden aangemerkt, omdat de bewoner de woning niet betrokken heeft en geen sprake was van nieuwbouw of verbouw.

Demissionair staatssecretaris Marnix van Rij van Fiscaliteit vreest dat zijn plan voor een nieuw box 3-stelsel zomaar in de prullenbak zou kunnen belanden. "Het is aan het nieuwe kabinet om mijn nalatenschap verder uit te werken. Het zou een gemiste kans zijn als mijn voorstel voor de hervorming van box 3 niet wordt overgenomen", zegt hij tegen BNR.

Rechtbank Zeeland-West-Brabant oordeelt dat de inspecteur het verzoek om ambtshalve vermindering van de box 3-heffing terecht afwijst. De aanslag staat definitief vast en de onjuistheid van de aanslag vloeit voort uit jurisprudentie die is gewezen nadat de aanslag onherroepelijk is geworden.

Huizen verhuren is de afgelopen jaren minder aantrekkelijk geworden door een stapeling van wet- en regelgeving, schrijven ambtenaren van het ministerie van Financiën in het economenvakblad ESB. In minder dan een op de tien gevallen verdienen particuliere beleggers genoeg aan hun nieuw aangekochte huurwoning om deze een aantrekkelijke investering te laten zijn.

Voor twee groepen belastingplichtigen is het verstandig om vóór 1 januari 2024 een verzoek om ambtshalve vermindering 2018 in te dienen, omdat anders de vijfjaarstermijn verloopt en deze mensen daardoor hun recht verspelen op (meer) rechtsherstel in de box 3-kwestie. Dat blijkt uit een bericht van kantorenorganisatie SRA.

Hof Amsterdam oordeelt dat de box 3-heffing geen individuele en buitensporige last vormt voor X, aangezien met X' algehele financiële situatie rekening moet worden gehouden en X en Y beschikken over een woning met een forse overwaarde. De Hoge Raad verklaart het beroep in cassatie niet-ontvankelijk.

Staatssecretaris Van Rij van Financiën informeert de Tweede Kamer over de hoogte van de tabelcorrectiefactor, de bedragen en percentages in de arbeidskorting, het percentage voor het eigenwoningforfait en de forfaitaire rendementspercentages in box 3, inclusief de berekening.

Rechtbank Zeeland-West-Brabant oordeelt dat de inspecteur een aanslag niet ambtshalve mag verminderen als de onjuistheid voortvloeit uit jurisprudentie die is gewezen nadat de aanslag onherroepelijk is geworden.

Op 26 oktober 2023 nam de Tweede Kamer deze motie aan: ”constaterende dat advocaat-generaal en hoogleraar belastingrecht Peter Wattel vaststelt dat een tegenbewijsregeling grondrechtelijk onontkoombaar is in een grondrechtelijk onaanvaardbaar stelsel van gemiddelde belasting; verzoekt de regering de tegenbewijsregeling te onderzoeken en de Kamer over de uitkomsten te informeren.” (TK 36.418, nr. 93).

De reactie van de staatssecretaris van Financiën was niet echt verrassend: “Zoals in deze brief weergegeven kent een tegenbewijsregeling echter significante nadelen, waardoor het kabinet heeft besloten om hier geen wetsvoorstellen voor te doen.” (Kamerbrief met kenmerk 2023-0000251737).

Een tegenbewijsregeling in box 3 kent significante nadelen, waardoor het kabinet heeft besloten om hier geen wetsvoorstellen voor te doen. Dat schrijft staatssecretaris Van Rij van Financiën aan de Tweede Kamer naar aanleiding van de aangenomen motie Van Haga (V-N 2023/50.30), die verzoekt om een dergelijke tegenbewijsregeling te onderzoeken.

Vanwege onder meer nieuwe jurisprudentie, goedkeuring van het belastingpakket 2024 door de Tweede Kamer en nieuwe ontwikkelingen in de massaalbezwaarplusprocedure is het Dossier Box 3 bijgewerkt.

Rechtbank Zeeland-West-Brabant oordeelt, onder verwijzing naar het Kerstarrest (V-N 2022/2.3), dat ook aan X rechtsherstel geboden dient te worden door het alleen in de heffing te betrekken van het werkelijk rendement.

Hof Den Haag oordeelt dat de heffing overeenkomstig de Wet rechtsherstel voor X nog steeds leidt tot buitenproportionele heffing die in strijd is met art. 1 EP in samenhang met art. 14 EVRM. Ongerealiseerde vermogenswinsten, waaronder niet gerealiseerde koerswinsten passen volgens het hof niet binnen de term 'werkelijk behaald rendement'. Het hof vermindert de aanslagen IB/PVV 2017 en 2018.

Hof Den Haag oordeelt dat het forfaitair berekende rendement van de Wet rechtsherstel box 3 hoger is dan het door X werkelijk behaalde rendement. Eventuele niet gerealiseerde valuta- en koersresultaten moeten buiten beschouwing blijven.

Hof Arnhem-Leeuwarden oordeelt dat de box 3-heffing voor 2013-2016, gelet op het arrest van de Hoge Raad van 14 juni 2019, in strijd is met art. 1 EP EVRM. Voor rechtsherstel door de rechter is voor deze jaren echter geen plaats. De Hoge Raad verklaart het beroep in cassatie zonder nadere motivering ongegrond (art. 81 lid 1 Wet RO).

Met de Wet werkelijk rendement box 3 komt er een vermogensaanwasbelasting. Voor bepaalde vermogenscategorieën geldt daarentegen bij wijze van uitzondering een vermogenswinstbelasting.

Voor de grondslag van de belastingschuld in box 3 introduceert het kabinet in het voorstel voor een nieuw box 3-stelsel de zogeheten ‘totaalvoordeel’-gedachte. "Deze methode is vergelijkbaar met de methode die wordt gebruikt voor ondernemingen maar kan tot complicaties en vragen leiden", zo stelt de NOB vast in haar reactie op de consultatie. Liever ziet de beroepsorganisatie van hoog opgeleide fiscalisten een rule-based-systeem.

De beroepsvereniging het Register Belastingadviseurs (RB) is, als reactie op de internetconsultatie van een nieuwe Wet werkelijk rendement box 3, te spreken over een eigen idee dat is opgenomen in het voorstel om een vermogenswinstbelasting in te voeren op basis van totaalwinstbegrip en goedkoopmansgebruik. De vereniging betreurt echter de keuze van het kabinet om de inkomsten uit vermogen niet in box 1 via de TBS-regeling te belasten, maar toch apart te belasten in box 3.

De vereniging van accountantskantoren SRA stelt in een reactie op de internetconsultatie van een nieuwe Wet werkelijk rendement box 3 dat het geen voorstander is van het hybride en daardoor complexe karakter van het voorstel. "De complexiteit leidt bovendien tot afbakeningsproblemen en arbitragemogelijkheden met hogere uitvoeringslasten voor zowel de Belastingdienst als de adviseurs, de belastingbetalers en de rechtspraak."

Het is de bedoeling om op 1 januari 2027 een nieuw box 3-stelsel in werking te laten treden. Staatssecretaris van Financien Marnix van Rij is ondanks de demissionaire status van het kabinet een internetconsultatie voor een nieuwe wet gestart om deze datum te halen. Vrijdag 20 oktober a.s. is de laatste dag dat mensen kunnen reageren.

De massaalbezwaarplusprocedure voor box 3 kan van start. Er zijn tussen het ministerie van Financiën en de belangenorganisaties SRA, Consumentenbond, Bond voor Belastingbetalers, NBA, NOB, RB en NOAB vier 'proefpersonen' geselecteerd die elk door verschillende rechtbanken worden behandeld.

Mensen die in 2023 schenkbelasting moeten betalen over een schenking moeten alert zijn op een tijdige aangifte van schenkbelasting. Wanneer dit niet uiterlijk 5 november a.s. gebeurt dan valt deze schuld in het vermogen op de peildatum van 1 januari 2024 waarover inkomstenbelasting is verschuldigd.

Op 8 september 2023 is de internetconsultatie voor het nieuwe box 3-regime per 1 januari 2027 gestart. Het is opvallend dat bij het deel AWR alleen staat "PM invoering administratieplicht box 3-belastingplichtigen". Over hoe dat inhoudelijk moet worden ingevuld, is dus nog onbekend.

Het Dossier Box 3 is naar aanleiding van een rechtbankuitspraak, twee kennisgroepstandpunten een brief van de staatssecretaris geactualiseerd.

Voortaan wordt bij voorlopige aanslagen uitgegaan van bijgewerkte forfaitaire rendementspercentages voor banktegoeden en schulden in box 3. Deze worden aan het begin van het kalenderjaar vastgesteld. Dat staat in de nota van wijziging bij het Belastingplan 2024 die de Staatssecretaris van Financiën aan de Tweede Kamer heeft gestuurd.

Vast niet. De Wet op de blauwe citroenen is een hele simpele, korte wet afkomstig van het ministerie van Financiën. De wet kent maar vier artikelen:

- Artikel 1: Citroenen zijn blauw.

- Artikel 2: Als de rechter vindt dat ze geel zijn, zijn ze toch blauw.

- Artikel 3: Zelfs als ik als staatssecretaris van Financiën zeg dat ze geel zijn, zijn ze toch blauw.

- Artikel 4: Deze wet geldt van 1 januari 2017 tot en met 31 december 2022. Pas vanaf 1 januari 2023 zijn citroenen geel.

Rechtbank Zeeland-West-Brabant oordeelt dat het binnen de Wet rechtsherstel box 3 geldende forfaitaire stelsel in strijd is met artikel 1 EP bij het EVRM. Het nieuwe stelsel is weliswaar op het onderdeel banktegoeden aangepast, maar voor de categorie overige bezittingen is niets veranderd.

Rechtbank Den Haag oordeelt dat zowel de Wet rechtsherstel box 3 als compensatie op basis van het werkelijk behaalde rendement niet leidt tot vermindering van de aanslag. De verleende aftrek ter voorkoming van dubbele belasting is ook niet te laag.

Staatssecretaris Van Rij van Financiën informeert de Tweede Kamer over de voorbereidingen die de Belastingdienst treft op het arrest van de Hoge Raad naar aanleiding van de lopende cassatieprocedures over de vraag of de forfaitaire spaarvariant voldoende in lijn is met het Kerstarrest box 3. Voor het geval de staatssecretaris in het ongelijk wordt gesteld, is een digitaal formulier in voorbereiding, waarmee belastingplichtigen hun werkelijke rendement kunnen opgeven.

De Kennisgroep inkomstenbelasting niet-winst heeft een standpunt gepubliceerd over de behandeling van het aandeel in een reservefonds VvE sinds de invoering van de Wet rechtsherstel box 3. Het aandeel in een VvE wordt onder de Wet rechtsherstel box 3 aangemerkt als een overige bezitting.

De Kennisgroep inkomstenbelasting niet-winst heeft een standpunt gepubliceerd over de behandeling van een bedrag dat op de peildatum voor box 3 wordt aangehouden op een derdenrekening bij de notaris sinds de invoering van de Wet rechtsherstel box 3. Het bedrag dat wordt gehouden op een derdenrekening bij de notaris wordt onder de Wet rechtsherstel box 3 aangemerkt als een overige bezitting.

Afgelopen dinsdag is in het Belastingpakket 2024 een aantal wijzigingen voorgesteld voor box 3. Daarnaast is de conclusie van A-G Wattel over het rechtsherstel box 3 verwerkt in het desbetreffende onderdeel.

Hof Den Haag oordeelt dat de rechtbank de zaak ten onrechte heeft teruggewezen naar de inspecteur, nu na de publicatie van de collectieve uitspraak op bezwaar niet expliciet is verzocht om een individuele uitspraak op bezwaar. De Hoge Raad verklaart het beroep in cassatie zonder nadere motivering ongegrond (art. 81 lid 1 Wet RO).

Op vrijdag 8 september 2023 heeft de Staatssecretaris van Financiën zijn voorstellen voor een nieuwe box 3 per 1 januari 2027 wereldkundig gemaakt.

Het demissionaire kabinet grijpt op Prinsjesdag in bij de belasting op het rendement op vermogen, om te voorkomen dat die de komende jaren te weinig oplevert voor de staatskas. Het recente, negatieve advies van de A-G Wattel over het rechtsherstel box 3 kan het begrotingsgat voor de jaren 2024-2026 nog groter maken als de Hoge Raad het advies overneemt. Het Register Belastingadviseurs (RB) vreest een exponentiële groei van het 'box 3-verlies' voor de staat.

A-G Wattel is van mening dat grondrechtelijk alleen van belang is of de Herstelwet X1 en X2 in strijd met het EVRM discriminatoir en/of confiscatoir belast. Een schending van EVRM-rechten kan pas worden aangenomen als het feitelijke nettorendement significant lager is dan het wettelijke op het gehele vermogen.

Vandaag heeft advocaat-generaal Wattel van de Hoge Raad een conclusie getrokken over een box 3-procedure. De Belastingdienst stelt nadrukkelijk dat dit negatieve advies over de wet Rechtsherstel box 3 geen uitspraak is, maar een onafhankelijk advies zonder gevolgen voor het box 3-inkomen van mensen.

De wet Rechtsherstel box 3 schendt bij bezitters van ander vermogen dan spaargeld nog steeds het discriminatieverbod en het eigendomsrecht omdat nog steeds zeer verschillend renderende of negatief renderende beleggingen belast worden naar één uniform positief rendement. Dat stelt Advocaat-Generaal (A-G) Wattel in een conclusie die vandaag is gepubliceerd.

In verband met de internetconsultatie van het wetsvoorstel Wet werkelijk rendement box 3 is de gehele dossierpagina Toekomstig box 3-stelsel vernieuwd.

"Als er in april-mei een nieuw kabinet zou zijn, en ze zouden het conceptwetsvoorstel voor een nieuwe vermogensbelasting overnemen, of licht geamendeerd overnemen, dan is 2027 nog haalbaar. Zou het kabinet later tot stand komen, dan wordt het krap." Dat zegt staatssecretaris Van Rij in een interview met het FD.

De internetconsultatie over de Wet werkelijk rendement box 3 is op 8 september 2023 gestart. Belangstellenden kunnen tot en met 20 oktober 2023 reageren op de consultatie. De consultatie is geen voldragen wetsontwerp, maar een hulpmiddel voor een nieuw kabinet. Het is de bedoeling om op 1 januari 2027 een nieuw box 3-stelsel in werking te laten treden.

De coalitiepartijen hebben een compromis gesloten over de toekomst van de box 3-heffing. Er komt een mengeling van belastingvormen voor verschillende soorten vermogen, waarmee demissionair staatssecretaris Van Rij (Financiën) de fracties van VVD, D66, CDA en CU tevreden heeft gesteld. Dat melden ingewijden aan De Telegraaf.

Het ministerie van Financiën heeft naar aanleiding van een Woo-verzoek alle interne stukken over de aanwijzing massaal bezwaar box 3 in 2015 en 2018 vrijgegeven.

Hof 's-Hertogenbosch oordeelt dat de IB-aanslagen 2017 voor X en Y worden verminderd. Partijen zijn dit namelijk ter zitting overeengekomen. Het belastbaar inkomen uit sparen en beleggen voor X wordt verminderd tot € 17.689 en voor Y tot € 9207.

Hof Arnhem-Leeuwarden oordeelt dat X wordt geconfronteerd met een heffing die hoger is dan het werkelijk behaalde rendement. Daarom dient een op rechtsherstel gerichte compensatie overeenkomstig het kerstarrest geboden te worden door aan te sluiten bij het werkelijk behaalde rendement.

Hof Arnhem-Leeuwarden volgt het compromis dat X en de inspecteur zijn overeengekomen. Het box 3-inkomen van X wordt vastgesteld op € 15.407.

Aan het Dossier Box 3 zijn diverse relevante uitspraken toegevoegd. Bijna alle onderdelen van het dossier zijn bijgewerkt.

Voor de massaalbezwaarplusprocedure box 3 ziet het er naar uit dat het zal gaan om vier procedures. De rechtsvragen zijn daarbij door het ministerie van Financiën en de belangenorganisaties afgestemd. Dat meldt de vereniging van accountantskantoren SRA. De formulering van de rechtsvragen is niet bekendgemaakt.

Rechtbank Zeeland-West-Brabant verklaart de beroepen niet-ontvankelijk omdat X valt onder de massaalbezwaarprocedure inzake box 3 waarop op 19 juli 2019 uitspraak is gedaan.

Rechtbank Den Haag oordeelt dat X op grond van het arrest Darby (EHRM 23 oktober 1990, 17/1989/233, BNB 1995/244) recht heeft op een passende vergoeding voor het verlies dat hij als gevolg van de onverschuldigde betaling van belasting heeft geleden.

Hof Amsterdam oordeelt dat de box 3-heffing geen individuele en buitensporige last vormt voor X. Aangezien met de algehele financiële situatie rekening moet worden gehouden, en X en Y beschikken over een woning met een forse overwaarde, is er geen sprake van een individuele en buitensporige last.

Staatssecretaris Van Rij van Financiën beantwoordt vragen van de leden Inge van Dijk en Amhaouch (CDA) naar aanleiding van de brief van ‘Operator Exchange’ over de gevolgen van de box 3-hervorming voor startups. Hij erkent dat een vermogensaanwasbelasting nadelig kan uitpakken voor startups.

Het Dossier Box 3 is geüpdatet in verband met de Kamerbrief met verfijningen box 3 en de Voorjaarsnota 2023 die eind april verschenen.

Rechtbank Noord-Holland oordeelt dat er ook na het rechtsherstel nog significante afwijkingen zijn tussen werkelijk inkomen en het forfaitair inkomen. Dit wordt veroorzaakt door het veronderstelde hogere rendement op de “overige bezittingen”. De aanslagen worden aldus verminderd.

De voorkeursvariant van het kabinet voor een nieuwe vermogensbelasting, de vermogensaanwasbelasting, zal investeerders ervan weerhouden om geld te steken in startende en snelgroeiende bedrijven. Bovendien maakt die variant het lastiger voor deze bedrijven om talent te lokken met personeelsaandelen. Hiervoor waarschuwt belangenorganisatie Techleap volgens het FD in een dinsdag verschenen rapport.

Het plan voor een nieuw box 3-stelsel kan rampzalig uitpakken voor Nederlandse startups. Dat zegt een vooraanstaande groep investeerders verenigd in het collectief Operator Exchange. Zij hebben een brandbrief geschreven aan staatssecretaris Marnix van Rij die in handen is van BNR.

Gelet op de ontwikkeling van box 3 naar een nieuw stelsel van werkelijk rendement, waarbij de wijze waarop onroerend goed – niet zijnde de eigen woning – wordt belast, nog niet is uitgekristalliseerd, is het beleidsmatig niet logisch om de eigenwoningregeling hierin mee te nemen. Dat schrijft staatssecretaris Van Rij van Financiën aan de Tweede Kamer.

Rechtbank Zeeland-West-Brabant oordeelt dat de Wet rechtsherstel box 3 X voor het jaar 2017 voldoende rechtsherstel biedt. Voor 2018 geldt dat toepassing van de wet onvoldoende rechtsherstel biedt. De rechtbank gaat zelf over tot rechtsherstel door te heffen naar het werkelijk rendement.

Rechtbank Zeeland-West-Brabant oordeelt dat toepassing van de Wet rechtsherstel box 3 geen soulaas biedt, omdat het voordeel uit sparen en beleggen met toepassing daarvan zou worden vastgesteld op € 16.206, terwijl het voordeel bij de aanslag is vastgesteld op € 15.493.

Met genoegen las ik in de recente brief van de Staatssecretaris van Financiën van 26 april 2023 dat hij voornemens is om onderlinge vorderingen en schulden tussen echtgenoten in box 3 te defiscaliseren.

In het 'migraine-dossier' heeft staatssecretaris Van Rij dinsdagavond in de vaste commissie voor Financiën geprobeerd een meerderheid te zoeken in de Tweede Kamer voor een nieuwe vermogensbelasting vanaf 2027: in een nieuw voorstel van Van Rij blijven inkomsten uit sparen en liquide beleggingen evenals de waardeontwikkeling van aandelen en obligaties in box 3 terwijl onroerende zaken naar box 1 zouden moeten verhuizen.

Vastgoed is moeilijk op dezelfde manier te belasten in box 3 als banktegoeden en effecten. Daarom vindt vastgoedhoogleraar Tom Berkhout dat een aparte belastingbox nodig is voor onroerend goed zoals tweede huizen en beleggingspanden.